آشنایی با الگوهای هارمونیک (قسمت دوم)

در بخش قبل با مبنای الگوهای هارمونیک و نسبتهای فیبوناچی و انواع آن آشنا شدیم. در آن مطلب الگوی گاوی، خرسی، Retracement، Extension، Expansion، بادبزن و چندین الگوی دیگر را بررسی کردیم. در این مقاله قصد داریم بهصورت تخصصی الگوهای هارمونیک را یکی پس از دیگری با جزئیات خدمت شما عزیزان توضیح دهیم.شایان ذکر است که با توجه به گستردگی موضوع، بخشی از الگوهای هارمونیک در این مطلب و بخش دیگر آن در مطلب آینده حضورتان ارائه خواهد شد.

الگوهای هارمونیک آرایشی هستند برای شناسایی محدودههای قیمتی و اعداد فیبوناچی که در آن محدودهها احتمال بازگشت قیمت بسیار زیاد است.

در این روش فرض بر این است الگوهای معاملاتی و سیکلها در طول زمان تکرار میشوند. هدف ما شناسایی این الگوها و ورود به یک معامله در قیمتی مناسب و خروج از آن با بازدهی معقول است.

در این مقاله سه الگوی هارمونیک معرفی میشود و به بررسی هر یک از آنها میپردازیم.

الگوی AB=CD:

یکی از عمومیترین الگوها AB=CD است.

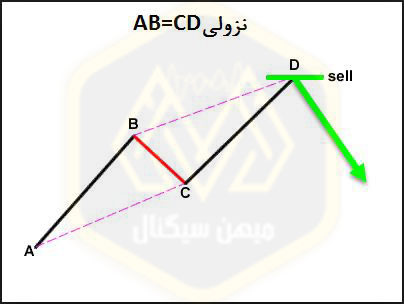

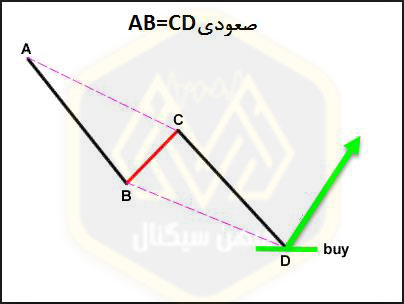

الگوی AB=CD به دو دسته نزولی و صعودی تقسیم میشوند:

از این الگو میتوان در کانالهای موازی و ساختارهای کانالیزه بهره بیشتری برد. کانالهای موازی به زبان ساده وضعیتی است که قیمت بین دو خط موازی در حال نوسان است و با دیدن حرکت گذشته قیمت میتوان بهپیش بینی حرکت قیمت بین این دو خط موازی در آینده پرداخت. (همین دو الگوی ساده مبنای سیستمهای معاملاتی بسیار گرانقیمتی در دهههای گذشته بوده است.)

در نظر داشته باشید حرکت قیمت همیشه دقیقاً بهاندازه AB=CD نیست و گاهی اوقات کمتر است اما بر اساس این الگو میتوان نقاط بازگشتی را شناسایی کرد.

ویژگیهای الگوی AB=CD:

- برابری طول AB و CD

- اصلاح موج BC به میزان ۶۱% و یا ۷۸% فیبوناچی

- اکستنشن موج BC به نسبت ۱۶۱٫۸% و یا ۱۲۷٫۲% فیبوناچی برای تشکیل موج CD

- برابری در میزان زمان تشکیل شدن دو طول CD و AB.

- وجود واگرایی بین دو نقطه B و D

توجه به این نکته ضروری است که معمولاً الگوی AB=CD در اصلاحها اتفاق میفتد و برای معامله در جهت روند اصلی بازار مورداستفاده قرار میگیرد. شکلهای زیر دو مثال از الگوی AB=CD در دو حالت نزولی و صعودی است.

AB=CD ایده آل:

در این الگو، تشکیل موج CD بهاندازه AB زمان برده است و این دو موج ازنظر زمانی یکسان هستند.

در این الگو BC میتواند بهاندازه %۶۱٫۸ تا %۷۸٫۶ موج AB را اصلاح کند. در این صورت موج CD میتواند بهاندازه %۱٫۶۱۸ تا %۱٫۲۷ برابر موج BC را برود.

نکته مهم و قابلتوجه موازی بودن دو موج AB و CD است. درصورتیکه این دو موج باهم موازی باشند و شیب یکسانی داشته باشند، اعتبار الگو بیشتر است و باقدرت بیشتری عمل میکند.

الگوی AB=CD معکوس:

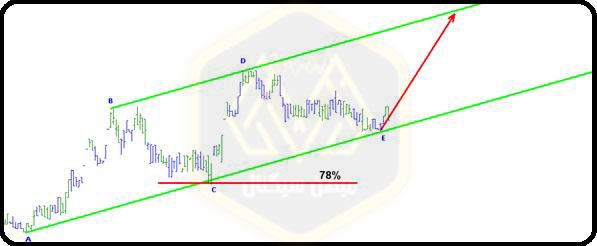

آرایش AB=CD معکوس یک الگوی هارمونیک ادامهدهنده هست که در روندهای صعودی و نزولی تشکیل میشود و بیانگر ادامه روند است.

در این الگو موجهای AB و CD ازنظر زمانی و قیمتی یکسان هستند. این الگو معمولاً در یک ساختار کانالیزه از اعتبار بیشتری برخوردار است و بعد از تشکیل موج CD میتوان در جهت روند بدون در نظر گرفتن تریگر وارد معامله شد.

در شکل فوق نمودار شرکت لیزینگ رایان سایپا را مشاهده میکنید که در یک ساختار کانالیزه در حال نوسان است و پس از تشکیل الگوی AB=CD معکوس، روند صعودی سهم ادامه پیداکرده است.

الگوی گارتلی (Gartley):

الگوی گارتلی یک الگوی چند بُعدی و بسیار قدرتمند است که با شناسایی آن میتوان به معاملات سودآوری دستیافت. این الگو از ۵ نقطه اساسی X، A، B، C، D تشکیلشده است که موقعیت ویژه هر یک از آنها، از مهمترین شاخصههای شناسایی آن محسوب میشود.

قوانین کلی:

- موج AB حتماً باید %۶۱٫۸ از XA را اصلاح کند (میتواند کمی بیشتر هم باشد ولی نباید به %۷۶٫۴ رسیده باشد)

- موج BC میتواند %۳۸٫۲، %۵۰، %۶۱٫۸، %۷۶٫۴، %۸۸٫۶ موج AB را اصلاح کند.

- اکستنشن موج BC از %۱۶۱٫۸ بیشتر نشود (۱۲۷٫۲ یا ۱۴۱٫۴ یا ۱۶۱٫۸) در غیر این صورت یا ناحیه بازگشتی ما بزرگ است و نباید به آن اعتماد کنیم و یا الگو را اشتباه تشخیص دادیم.

حال برای پیدا کردن محدوده پتانسیل بازگشتی (PRZ) به نکات زیر دقت کنید:

۱- توسعه موج BC باید کمتر از میزان ۱۶۱٫۸٪فیبوناچی باشد.

۲- حالت رایج اندازهگیری نقطه D در یک AB = CD است.

۳- میزان بازگشت قیمت برای محدوده پتانسیل برگشتی از موج XA، الزاماً ۷۸٫۶% فیبوناچی است.

واگرایی قیمت بین دو نقطه B و D و بررسی اندیکاتورهای تکنیکال مانند اندیکاتور مکدی (MACD) برای تشخیص واگرایی در افزایش احتمال بازگشت قیمت از نقطه D بسیار موثر است.

گارتلی ایده آل:

در این الگو، نقطه B دقیقاً در ۶۱٫۸٪ موج XA واقعشده است و نقطه C نیز دقیقاً به میزان ۶۱٫۸٪ موج AB است. برای به دست آوردن محدوده بازگشتی به نکات زیر توجه فرمایید:

۱-اکستنشن ضلع BC دقیقاً میزان ۱۶۱٫۸٪ است.

۲- حالت رایج اندازهگیری نقطه D در یک AB =CD است.

۳- میزان بازگشت قیمت برای محدوده پتانسیل برگشتی از موج XA الزاماً ۷۸٫۶% فیبوناچی است.

از نکات ارزشمند دیگر در این الگو که به آن ارزش و اعتبار مضاعفی میدهد وجود AB=CD در داخل این الگو است. (همانطور که میدانیم الگوی AB = CD خود بهتنهایی الگوی قدرتمندی است و وجود این الگو داخل الگوی گارتلی نوید سیگنال قدرتمندتری به ما داده میشود.)

اهداف الگوی گارتلی:

- هدف اولیه این الگو اصلاح ۶۱٫۸% موج CD و پروجکشن ۱۰۰% موج BC است.

- هدف دوم الگو اکستنشن ۱۲۷٫۲% موج CD و پروجکشن ۱۰۰% موج XA است.

حد ضرر الگوی گارتلی:

قبل از انجام هر معامله لازم است میزان ریسک آن ارزیابی شود. برای حفظ سرمایه و جلوگیری از ضرر زیاد میبایست قبل از ورود به معامله حد زیان آن تعیین شود. حد ضرر در الگوهای هارمونیک در نقطهای قرار میگیرد که مشخص میشود منطقه بازگشتی الگو درست عملنکرده است.

نکته بسیار مهم در مورد این الگو این است که به ما دقیقاً امکان محاسبه میزان ریسک معامله را میدهد. به این معنی که میتوان با دقت بسیار بالا دقیقاً نقطه حد ضرر را تعیین کرد. در این روش دقیقاً نقطه حد ضرر محاسبه میشود و چون این الگو با درصد خیلی بالایی صحیح عمل میکند و فاصله حد ضرر تا شروع نقطه ورود بسیار کم است (نشانه اعتبار الگو و میزان ریسک خیلی کم) میتوان با حجم بیشتری وارد معامله شد و در صورت تحلیل خطا با ضرر بسیار کمی از معامله خارج شویم.

حد ضرر در الگوی گارتلی باید اندکی فراتر از نقطه X تعیین شود. اگرچه ممکن است قیمت از این نقطه فراتر رود و این قسمت را لمس کند؛ اما در حالت کلی نباید به این ناحیه برسد.

و اما نکته پایانی این است که الگوی گارتلی هر زمان مردود شود (Fail) در قریب بهاتفاق موارد با یک حرکت قوی بازار در جهت عکس مواجه هستیم که این خود میتواند فرصت خوبی باشد که ضرر کوچک قبلی را با معاملهای جدید در جهت روند بازار جبران کنیم؛ چراکه این الگو زمانی مردود میشود که با حرکتی بسیار قوی مواجه شود (که میتواند برای مثال تأثیر یک خبر ناگهانی باشد) و چون غالباً با حرکت شدید بازار در جهت خلاف سیگنال الگو روبرو هستیم میتوان مجدد در این جهت معامله خوبی داشت. در این مورد اگر الگوی گارتلی در انتهای موج ۲ الیوت شکلگرفته باشد یعنی بر اساس تئوری الیوت تشخیص بدهیم که این الگو انتهای موج دو را نشان میدهد. بعد از تکمیل الگوی گارتلی، میتوان برای موج ۳ و رشد بزرگ آماده بود.

جمعبندی

در این مقاله ۳ الگوی هارمونیک بررسی شد و نحوه استفاده از الگوها در معاملات بهطورکلی بحث شد. شایانذکر است که سایر الگوهای هارمونیک در مطلب بعدی بررسی خواهد شد.

منبع:

tradingview.com