استراتژی RSI 20-80

از شما برای بررسی استراتژی ترید RSI 80 20 سپاسگذارم.

شما در این مقاله با مفهوم واگرایی آشنا میشوید و راهی کم خطر برای خرید نزدیک به پایین یک روند یا فروش نزدیک به بالای روند، پیدا میکنید.

این استراتژی شکسته شدن یک روند را شناسایی میکند و از حرکت به سمت مخالف استفاده میکند.

در این مقاله، قصد دارم یک استراتژی تجارت ساده با استفاده از شاخص RSI را به شما نشان دهم، که یک ابزار بسیار خوب برای هر معاملهگر است.

قبل از شروع، بهتر است بدانید که ما یک شاخص ویژه داریم که دقیقاً زمان ترید را با استفاده از این استراتژی نشان میدهد!

شاخص RSI یکی از مشهورترین شاخصها است که در هر بازاری توسط معاملهگران مورد استفاده قرار میگیرد.

بیایید نگاهی به آنچه باید در تنظیمات شاخص RSI تغییر دهید، بیاندازیم.

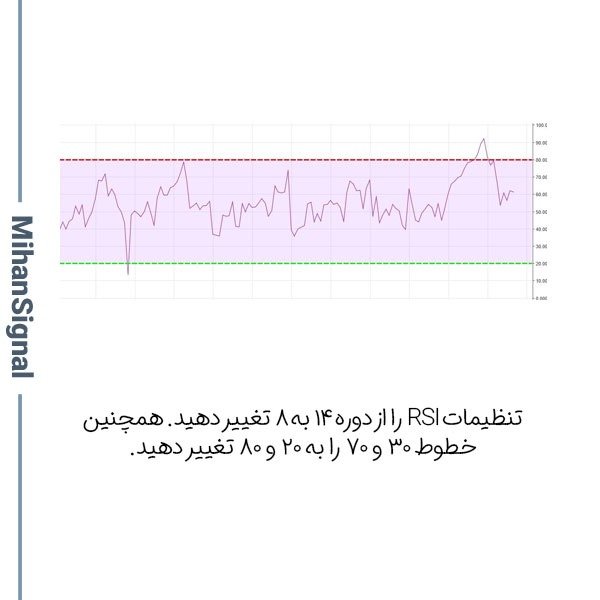

تنضیمات RSI

تنظیمات پیش فرض این شاخص یک دوره هموار سازی 14 است. ما میخواهیم آن تنظیم را به 8 تغییر دهیم. اطمینان حاصل کنید که قبل از ورود به این استراتژی این تنظیم را تغییر دهید. دلیل این که من 8 را به جای 14 دوست دارم این است که RSI برای وقتی که ما در جستجوی مناطق قیمتی خرید بیش از حد یا فروش بیش از حد هستیم با این تنظیمات بهتر پاسخگو خواهد بود که بسیار مهم است. همچنین به تنظیمات RSI بروید و خطوط موجود در شاخص را به 80 و 20 تغییر دهید. بعداً در مورد این موضوع اطلاعات بیشتری خواهید فهمید.

این شاخص تنها شاخصی است که ما برای این استراتژی استفاده میکنیم. دلیل اینکه ما فقط از RSI استفاده میکنیم، این است که ما یک سری قوانین دقیق داریم که باید قبل از ورود به معامله آنها را دنبال کنیم. و این قوانین بدون شک نقطه تایید برای ورود ما به معامله را تعیین میکند.

مرحله اول:

جفت ارزی را پیدا کنید که قله، در آخر 50 کندل است. (یا بسته به روند کف است)

از این استراتژی میتوانیم در هر بازه زمانی استفاده کنیم.

دلیل این امر این است که تقریباً در هر دوره زمانی روندهای معکوس وجود دارد. بنابراین این میتواند یک معاملات نوسان، تجارت روزانه یا تجارت اسکالپ باشد. تا زمانی که از قوانین پیروی کند یک معامله معتبر است.

تنها چیزی که در این مرحله فعلا باید از آن اطمینان حاصل کنیم این است که آخر 50 کندل، کف یا قله است.

مثال:

نکته ** برای توضیح این استراتژی از همین مثال استفاده خواهیم کرد. این جفت ارز ETHUSD است و یک معامله BUY خواهد بود.

هنگامی که کف یا قله را تعیین کردیم، میتوانیم به مرحله بعدی برویم.

من خطوط عمودی را روی نمودار رسم کردم تا کندل 50 م کف را که شناسایی کردم ببینید.

می توانید با استفاده از خطوط افقی روی نمودار خود، تأیید کنید که کندل در 50 مورد آخر که کمترین مقدار را دارد، کجا بسته شده است.

مرحله دوم:

وقتی کف 50 کندل را پیدا کردیم، باید در RSI با عدد 20 یا پایینتر همراه شود. (اگر قله باشد باید با RSI 80 یا بالاتر همراه شود.)

در زیر نموداری داریم که در RSI خط 20 را نشان میدهد و کف در آخر روند 50 کندلی قرار دارد.

وقتی دیدیم که کف را در آخر 50 کندل داریم و RSI زیر 20 است، میتوانیم مرحله بعدی را ادامه دهیم.

به یاد داشته باشید که این استراتژی، یک استراتژی معکوس است. یعنی روند فعلی در حال شکستن است و روند معکوس آغاز میشود.

مرحله سوم:

صبر کنید تا کندل نزولی دوم بعد از اولین کندل که قبلاً شناسایی کردیم بسته شود.

پایینترین قیمت کندل دوم باید زیر پایینترین سطح کندل اول باشد اما شاخص RSI باید سیگنال بالاتری نسبت به سیگنال اول ارائه دهد.

به یاد داشته باشید که با مقایسه عملکرد قیمت و حرکت شاخص میتوان واگرایی را مشاهده کرد.

اگر قیمت در حال افزایش است، شاخص نیز باید در ارتفاع بالاتری قرار گیرد. اگر قیمت پایینتر است، شاخص نیز باید پایینتر باشد.

اگر اینگونه نباشد، بدان معناست که قیمت و شاخص از یکدیگر متفاوت هستند. به همین دلیل آن را “واگرایی” مینامند.

فقط به این دلیل که واگرایی را مشاهده میکنید، لزوماً به این معنی نیست که باید وارد معامله شوید.

ما قوانینی وضع کردهایم که از این واگرایی استفاده کنیم تا بتوانیم سود بیشتری کسب کنیم.

به خاطر داشته باشید که این مرحله ممکن است کمی طول بکشد. بسیار مهم است که منتظر پایینترین سطح دوم باشید زیرا شما را در موقعیت بهتری برای انجام معامله قرار میدهد.

این موضوع کمی پیچیده به نظر میرسد، اما با مثال زیر روشنتر میشود:

به یاد داشته باشید که در مثال ما روند فعلی نزولی است و می خواهد صعود کند. اگر این قلهی 50 کندل بود، دقیقاً به دنبال عکس آن بودیم.قیمت پایین میرود و RSI بالا میرود. این واگرایی است.

با این اوصاف، بیایید نگاهی به نمودار خود بیاندازیم:

پس از برآورده شدن این معیارها، ما میتوانیم پیش برویم و به دنبال یک ورودی بگردیم زیرا نمودارها به ما نشان میدهند که به زودی تغییر صورت میگیرد.

مرحله چهارم:

نحوه ورود به معامله

روش ورود به یک معامله در واقع بسیار ساده است.

منتظر میمانیم تا قیمت به سمت بالا پیش رود و یک کندل بالای اولین کندلی که مشخص کردید پایینترین کندل در 50 کندل قبلی است بسته شود.

اگر با این مرحله دست و پنجه نرم میکنید، این تصویر را به عنوان مرجع ذخیره کنید. هنگامی که به دنبال معامله هستید این به شما کمک میکند.

مرحله پنجم:

پس از ورود به معامله، حد ضرر را مشخص کنید.

برای مشخص کردن حد ضرر خود به 3 دوره زمانی بالاتر رفته و سطح خوبی برای قرار دادن حد ضرر خود که منطقی باشد شناسایی کنید. بنابراین باید به دنبال مقاومت یا حمایت قبلی باشید.

ما حد ضرر خود را در زیر این منطقه حمایت قرار دادیم. به این ترتیب اگر روند ادامه یابد و شکسته نشود، میتواند به این سطح برسد.

من توصیه میکنم سود را حداقل یک تا 3 برابر، در مقابل سطح ریسک در نظر بگیرید. این اطمینان میدهد که شما استفاده از این استراتژی را به حداکثر میرسانید. می توانید مطابق میل خود تنظیم کنید، اما اکثر استراتژیهای خوب که شکستهای روند را مشخص میکنند از سود 1 به 3 در مقابل سطح ریسک استفاده میکنند.

امیدوارم توانسته باشید به درک خوبی از این استراتژی رسیده باشید و بتوانید با استفاده از آن سود خوبی در معاملات خود کسب کنید.