آموزش اندیکاتور آرون (Aroon) در تحلیل تکنیکال

استفاده از اندیکاتورها و اوسیلاتورها روشی مرسوم در تحلیل تکنیکال ارزهای دیجیتال، جفت ارزهای فارکس، سهام و دیگر بازارهای مالی است. یکی از مناسب ترین اندیکاتورها در تشخیص جهت و قدرت روندهای بازار اندیکاتور Aroon می باشد.

در این مقاله قصد داریم با روش تحلیل و همچنین نحوه محاسبه اندیکاتور آرون آشنا شویم. احتمالا بدانید دو خط تشکیل دهنده اندیکاتور آرون ابزارهای مناسبی برای تحلیل تکنیکال قدرت روند و یا شروع یک روند در قیمتها میباشند. پس با ما همراه باشید تا این اندیکاتور را به طور کامل فرا بگیرید.

اندیکاتور آرون (Aroon) چیست؟

این اندیکاتور در سال 1995 توسط توشار چنده (Tushar chande) طراحی و توسعه داده شد. نام این ابزار در تحلیل تکنیکال از زبان سانسکریت گرفته شده که تقریبا به معنای *نورسپیده دم* میباشد. آرون در واقع میانگین اوج و کفهای قیمتی در یک بازه 25 دورهای را اندازهگیری میکند.

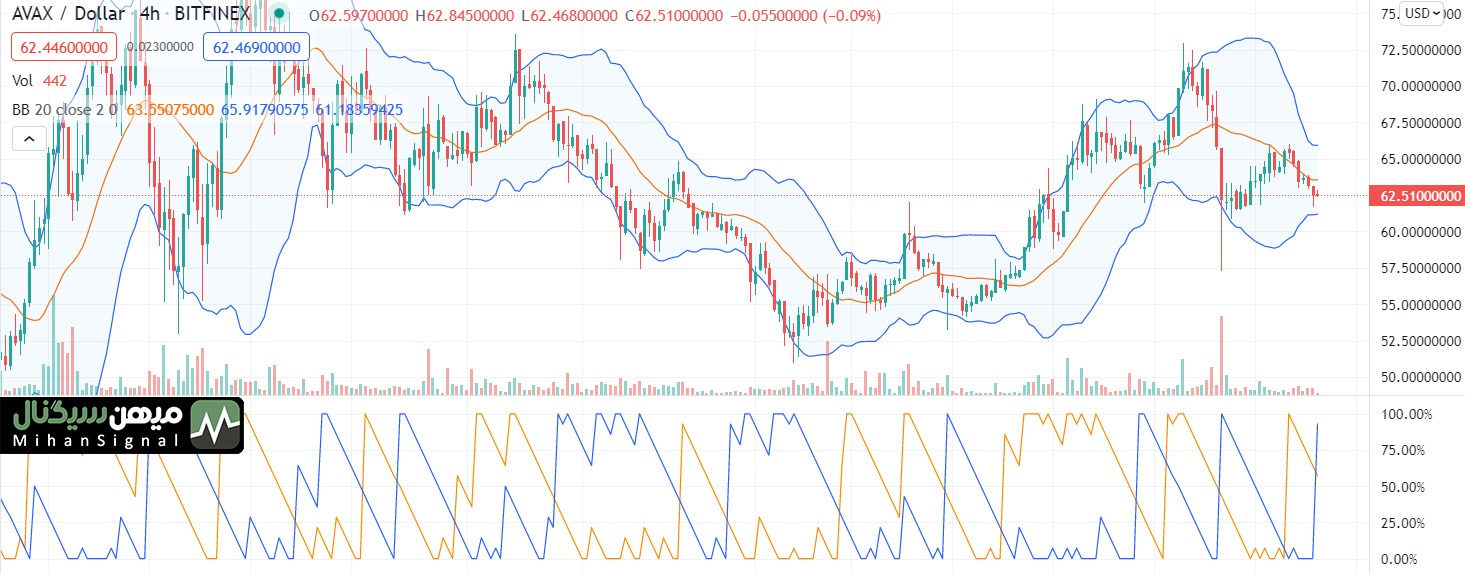

همان طور که درتصویر مشخص است اندیکاتور آرون از دوخط مجزا به نامهای آرون بالایی (Aroon Up) و آرون پایینی (Aroon Down) در محدودهی صفر تا صد تشکیل شده است.

نحوه تحلیل اندیکاتور آرون (Aroon)

در استفاده از این ابزار درنظرگرفتن جایگاه خطوط نسبت به هم و همچنین نسبت به بازه صفر تا صد حائز اهمیت است. تحلیل تکنیکال با استفاده از اندیکاتور Aroon میتواند در تصمیم گیری دو مورد زیر توسط معامله گران مورداستفاده قرار گیرد:

- تشخیص روند

- تعیین قدرت روند

الف) تشخیص روند با استفاده از اندیکاتور Aroon

با توجه به جایگاه خطوط و همین طور قطع کردن این خطوط توسط یکدیگر میتوان جهت حرکت قیمتها را تعیین کرد. برای مثال هنگامی که خط آرون بالایی، بالاتر از خط آرون پایینی باشد، نشان دهنده روند صعودی است. همچنین قرارگرفتن آرون پایینی، بالاتر از آرون بالایی نشان دهنده روند نزولی است. عبور این دو خط از یکدیگر یا به اصطلاح تقاطع (Cross) این خطوط نیز نشان دهنده تغییر رفتارهای قیمتی یا روند بازار است. برای مثال اگر خط آرون بالایی خط آرون پایین را از پایین به سمت بالا قطع کند نشان دهنده شروع روند صعودی است یا زمانی که خط آرون پایینی خط آرون بالایی را از بالا به سمت پایین قطع کند نشان دهنده شروع روند نزولی خواهد بود. همچنین اگر دو خط آرون بالا و پایین با هم موازی باشند نشان دهنده قرارگرفتن بازار در شرایط خنثی یا رنج می باشد.

همان طور که در تصویر مشخص است، اندیکاتور آرون یک تقاطع (cross) را پیش از آغاز ماه اکتبر نشان میدهد که در آن خط آرون بالا، خط آرون پایین را قطع کرده است. این نشان دهنده احتمال شروع یک روند صعودی است.

با ادامه حرکت خط آرون بالا به بالاتر از خط آرون پایین، موج صعودی شکل گرفته ادامه پیدا میکند. همچنین در بازه ای که خط آرون بالایی در محدوده بیشتر از صد حرکت میکند، نشان دهنده پتانسیل رشد زیاد در قیمت ها می باشد که با سه کندل سبزرنگ پشت سر هم این سیگنال تأیید شده است. در ادامه و در ماه نوامبر خطوط اندیکاتور آرون باهم موازی شده اند که این نشان دهنده کم شدن انرژی قیمتی رمزارز موردنظر و قرارگرفتن نمودار در شرایط رنج یا خنثی است.

ب) تعیین قدرت روند با استفاده از اندیکاتور Aroon:

همان طور که پیش تر هم اشاره شد خطوط تشکیل دهنده اندیکاتور آرون در بازه صفر تا صد در نوسان هستند. جایگاه خطوط در این بازه نشان دهنده قدرت روندهای بازار می باشد.

برای مثال یک بازیکن فوتبال را در نظر بگیرید که در دقایق اولیه مسابقه توان متفاوتی برای دویدن نسبت به دقایق پایانی دارد؛ حال اینکه هریک از بازیکنان نیز از این لحاظ با هم متفاوت اند. کندل ها نیز در حرکات اولیه شروع یک روند ممکن است پتانسیل زیادی برای رشد در روندهای صعودی و همچنین افت در روندهای نزولی داشته باشند. اندازه گیری این پتانسیل توسط اندیکاتور آرون انجام می شود، به بیان دیگر این اندیکاتور می تواند به معامله گر نشان دهد که رمزارز در کجای روند قرار دارد و چه توانی برای رشد (در روند صعودی) و افت (در روند نزولی) وجود دارد.

به عبارت دیگر، آرون قدرت تقاضا در روندهای صعودی و قدرت عرضه در روندهای نزولی را نشان میدهد. خط آرون بالا برای اندازه گیری قدرت روند صعودی قیمتها مورداستفاده قرار میگیرد و همچنین خط آرون پایین برای اندازهگیری قدرت روندهای نزولی قیمتها مناسب است.

هرچه خط آرون بالایی، در شرایطی که بالاتر از آرون پایینی باشد، به محدوده صد نزدیک شود نشان دهنده قدرت بیشتر در روند صعودی است. همچنین اگر خط آرون پایین، بالاتر از خط آرون بالا و نزدیک به محدوده صد قرار بگیرد نشان دهنده شدت گرفتن روند نزولی خواهد بود.

حال اگر پس از تأیید روند صعودی (بالاتر بودن آرون بالایی از آرون پایینی) خط آرون بالایی نزدیک صد و خط آرون پایینی نزدیک صفر باشد، این نشان دهنده احتمال ضعیف شروع روند نزولی و همچنین قدرت روند صعودی خواهد بود. به عبارت دیگر هرچه خطوط به بازه صد نزدیک تر باشند نشان از قدرت و هرچه به صفر نزدیک تر باشند نشان دهنده ضعیف بودن احتمال بازگشت روند است.

بازه حائز اهمیت دیگر در اندیکاتور آرون محدوده 50 می باشد. قرارگرفتن المان های اندیکاتور آرون یا همان خطوط آرون بالا و پایین زیر محدوده 50 نشان دهنده عدم وجود روند خواهد بود. به بیان دیگر اگر هر دو خط آرون، زیر محدوده 50 قرار بگیرند نشان دهنده عدم تصمیم گیری فروشندگان و خریداران می باشد و شرایط خنثی در بازار را نشان میدهد.

فرمول محاسبه اندیکاتور آرون

همان طور که گفته شد، اندیکاتور آرون بین یک بازه از منفی 100 تا مثبت صد حرکت می کند. محدوده 50 نیز در این بازه دارای اهمیت خاصی است. به عنوان مثال اگر قیمت یک رمزارز در روز گذشته (در صورت استفاده از تایم فریم روزانه) به بالاترین حد خود برسد مقدار خط آرون بالایی از فرمول زیر محاسبه میشود:

که در این صورت با توجه به محدوده محاسباتی اندیکاتور آرون که یک میانگین 25 دورهای است، مقدار خط آرون بالا برابر با 96 خواهد بود.

همچنین اگر قیمت یک رمزارز در روز گذشته (در صورت استفاده از تایم فریم روزانه) به پایینترین میزان خود برسد، مقدار خط آرون پایین به صورت زیر محاسبه خواهد شد:

در این صورت خط آرون پایین برابر با 96 خواهد بود. لازم به ذکر است، زمانی که مقدار خط آرون بالا افزایش پیدا میکند، معمولاً مقدار خط آرون پایین دچار کاهش میشود.

نکته مهم:

مقدار اندیکاتور آرون از تفاضل مقدار دو خط آرون بالا و آرون پایین به دست میآید.

معایب یا ایرادات استفاده از اندیکاتور آرون (Aroon)

اندیکاتور آرون با درنظرگرفتن تغییرات قیمتی 25 دوره گذشته محاسبه میشود. به بیان دیگر میانگین قیمتهای اوج و کف در 25 دوره گذشته یکی از مهم ترین فاکتورهای محاسبه در فرمول آرون است. بنابراین ممکن است سیگنال های خرید یا فروش در اندیکاتور آرون دیر اتفاق بیفتد. این اتفاق زمانی می افتد که نوسان قیمتی شدیدی در گذشته شاخص اتفاق افتاده باشد.

اندیکاتور آرون یک اندیکاتور پیش بینی نبوده و صرفاً رفتار قیمت را بر اساس گذشته نمایان میکند و به همین دلیل جزو اندیکاتورهای تأخیری محسوب می شود.

این ابزار گپهای قیمتی در بازار را در نظر نمیگیرد. گپ یا شکافهای قیمتی معمولاً در زمان بسته شدن یک کندل و نوسان شدید قبل از بازشدن کندل بعدی شکل میگیرند. این شکافها که با تفاوت موجود در بازه بازشدن کندل جدید نسبت به بسته شدن کندل قبلی قابل رویت هستند، ممکن است باعث شوند خطوط اندیکاتور آرون یک کراس را نشان دهد. اگر نوسان ایجاد شده موقتی باشد، سیگنال خرید یا فروشی که اندیکاتور آرون به معامله گران میدهد اشتباه خواهد بود.

همانند تمامی ابزارهای تحلیل تکنیکال، اندیکاتور آرون نیز به تنهایی معیار مناسبی برای تصمیمات سرمایه گذاری یا ورود و خروج از معامله نخواهد بود. بنابراین بهتر است این اندیکاتور با سایر ابزارهای تحلیل تکنیکال ترکیب شود.

سخن نهایی

در این مقاله به طور مفصل به روش تحلیل و همچنین نحوه محاسبه اندیکاتور آرون پرداخته شد. دو خط تشکیل دهنده اندیکاتور آرون ابزارهای مناسبی برای تحلیل تکنیکال قدرت روند و یا شروع یک روند در قیمتها میباشند.

آنچه که حائز اهمیت است محدوده حرکت خطوط اندیکاتور آرون میباشد که میتواند نشان دهنده احتمال ادامه روند و یا پایان یک موج قیمتی باشد. بازه 50 نیز به عنوان یک محدوده مهم میتواند نشان دهنده قدرت سیگنال هر یک از خطوط تشکیل دهنده این اندیکاتور باشد. همان طور که گفته شد نمیتوان تنها با اتکا به یک ابزار مانند آرون تصمیم به خرید یا فروش یک دارایی مالی گرفت. همچنین تحلیل تکنیکال بدون در نظر گرفتن مسائل بنیادی و یا به عبارت دیگر تحلیل فاندامنتال، نمیتواند معیار مناسبی برای تصمیمات مهم سرمایهگذاری به ویژه در بازار ارزهای دیجیتال که بازار بسیار پرنوسانی است، باشد.

- آموزش اندیکاتور Parabolic SAR

- آموزش اندیکاتور ایچیموکو

- آموزش اندیکاتور CCI

- آموزش اندیکاتور میانگین متحرک متقاطع (MA)

- آموزش اندیکاتور MACD

- آموزش اندیکاتور آرون (Aroon)

- آموزش اندیکاتور زیگزاگ

منبع: investopedia