استراتژی های معاملاتی با استفاده از ایچیموکو (ichimoku) + ویدئو

ابر ایچیموکو یک اندیکاتور همه کاره است که مقاومت و حمایت را تعیین می کند، مسیر روند و شدت حرکت را مشخص می کند و سیگنال های معاملاتی را نیز ارائه می دهد. با اینکه ابر ایچیموکو روی نمودار قیمت پیچیده به نظر می رسد، در واقع یک اندیکاتور ساده است. مفاهیم آن قابل فهم است و سیگنال ها به خوبی مشخص می شوند.

ایچیموکو از چندین میانگین متحرک استفاده می کند و از رسم آنها برای محاسبه یک “ابر” برای پیش بینی حمایت یا مقاومت احتمالی در آینده استفاده می کند.

اجزای تشکیل دهنده ایچیموکو

ابر ایچیموکو از پنج خط تشکیل شده است :

- خط تبدیل یا همان تنکانسن (Tenkan Sen)

- خط پایه یا همان کیجون سن (Kijun Sen)

- محدوده عقب مانده یا همان چیکو اسپن (Chikou Span)

- محدوده پیشرو A یا سنکو اِی – (Senkou A)

- محدوده پیشرو B یا سنکو بی – (Senkou B)

کلیپ آموزش اندیکاتور ایچیموکو

خط تبدیل یا تنکانسن

اولین جز ، خط تبدیل است که به آن “تنکان سن” هم می گویند ، خط تبدیل شدت حرکت کوتاه مدت را نشان می دهد. این خط قیمت نقطه میانی (طی ۹ دوره اخیر، که میزان پیش فرض این اندیکاتور است) را نشان می دهد. خط تبدیل ، منطقه حمایت ها یا مقاومت های جزئی را نیز نشان می دهد.

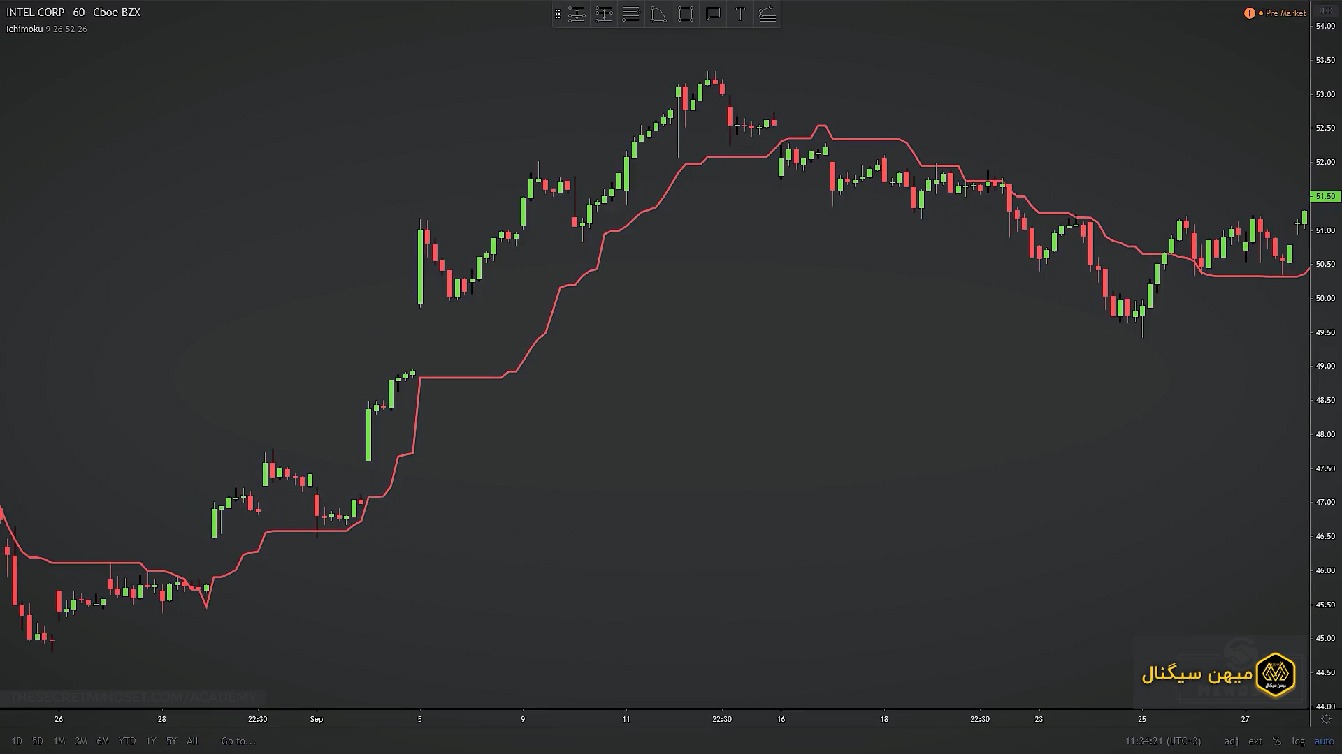

نحوه سیگنال گرفتن از خط تنکانسن

حالت اول

اگر قیمت بازار بالاتر از خط تبدیل باشد، این نشان دهنده حرکت صعودی کوتاه مدت خواهد بود و می توانید بر روی سیگنال های خرید تمرکز کنید.

حالت دوم

اگر قیمت پایین تر از خط تبدیل باشد این نشان دهنده یک حرکت نزولی کوتاه مدت خواهد بود و شما باید به دنبال یافتن سیگنال های فروش باشید.

در تنکانسن اگر یک خط در حال افزایش داشته باشیم به این معنی است که یک روند صعودی را نشان می دهد و بدین ترتیب یک خط تبدیل در حال کاهش شیب، رو به پایین یک روند نزولی را نشان خواهد داد.

به دلیل ماهیت کوتاه مدتی این اندیکاتور معمولا به تنهایی از آن استفاده نمی شود و تحلیلگران آن را در کنار سایر اجزای ابر ایچیموکو به کار می برند.

خط پایه یا کیجون سن

دومین جزء اندیکاتور ایچیموکو خط پایه است که به نام خط تایید یا کیجون سن نیز شناخته می شود. خط پایه به عنوان سیگنالی برای سطوح حمایت و مقاومت در میان مدت عمل می کند. این خط نقطه میانی بالاترین و پایین ترین قیمت در دوره ۲۶ روزه است. از این خط می توان به تنهایی برای تحلیل حرکت قیمت استفاده نمود.

نحوه سیگنال گرفتن از خط کیجونسن

زمانی که قیمت بالاتر از خط پایه است، یعنی قیمت بالاتر از نقطه میانی قیمت در ۲۶ دوره اخیر قرار دارد و بنابراین حالت صعودی پیدا کرده است.

در این حالت، شیب رو به بالای خط پایه نشان دهنده یک روند صعودی است و شیب رو به پایین خط پایه روند نزولی را نشان می دهد. به جز در مواردی که یک روند بسیار قوی وجود داشته باشد، خط پایه معمولا در نزدیکی قیمت قرار می گیرد. وقتی خط پایه نزدیک به قیمت است یا آن را قطع می کند دیگر برای ارزیابی مسیر روند نمی تواند کمکی بکند.

محدوده عقب مانده یا چیکو اسپن

سومین جزء اندیکاتور ایچیموکو محدوده عقب مانده است که به آن محدوده چیکو هم گفته می شود. محدوده عقب مانده با رسم قیمت بسته شدن ۲۶ دوره در پشت آخرین قیمت بسته شدن ایجاد می شود. این محدوده عقب مانده برای ارائه تصویری از رابطه بین روند فعلی و قبلی و نیز احتمال بازگشت روند طراحی شده است.

یکی از روشهای اصلی کاربرد این اندیکاتور توجه به رابطه آن با قیمت کنونی است.

نحوه سیگنال گرفتن از چیکو اسپن

اگر خط عقب مانده در حال قطع کردن خط قیمت رو به بالا باشد، این یک نشانه تایید روند صعودی است در حالی که برخورد و حرکت به سمت پایین خط قیمت یک نشانه تایید روند نزولی است.

سیگنال های معاملاتی بر اساس محدوده عقب مانده ، زمانی بیشترین قدرت و اعتبار را دارند که با شمع های قبلی تماس و برخوردی نداشته باشند. هر برخورد با خط قیمت های قبلی می تواند نشانگر بازار رنج باشد. اگر خط عقب مانده با کاهش شدید به سمت خط قیمت های قبلی پیش برود این نشانه خستگی دارایی است.

محدوده پیشرو A یا سنکو اِی و محدوده پیشرو B یا سنکو بی

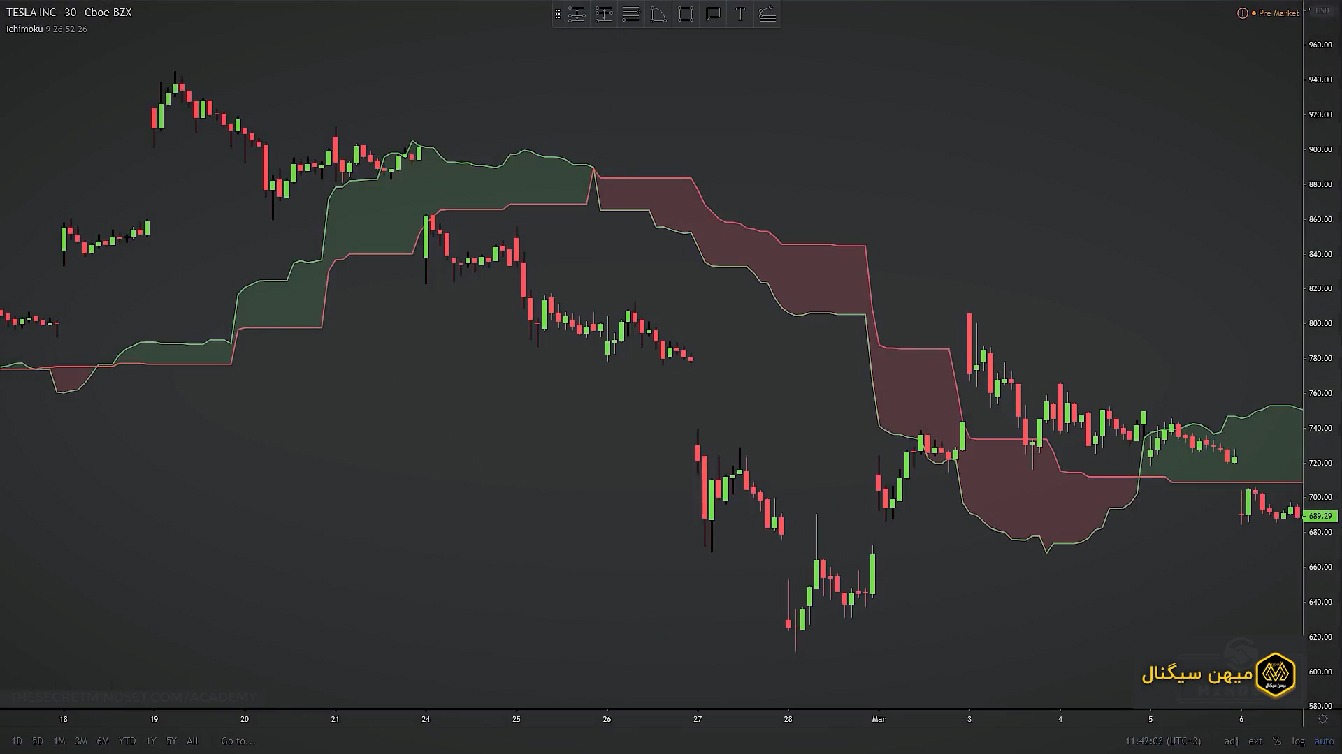

چهارمین جزء ابر کومو است که از دو خط محدوده پیشرو a و b تشکیل شده است. ابر کومو سطح مقاومت یا حمایت در آینده را نشان می دهد. این ویژگی باعث شده ابر ایچیموکو بر خلاف سایر اندیکاتورهای تکنیکال عمل کند که تنها سطوح حمایتی و مقاومتی برای زمان حال را نشان می دهند.

نحوه سیگنال گیری از ابر کومو

زمانی که محدوده پیشرو a (خط ابر سبز) در حال بالارفتن است و بالاتر از محدوده پیشروb (خط ابر قرمز) قرار دارد، روند صعودی قویتر است و در این حالت یک ابر سبز ایجاد می شود.

برخلاف آن زمانی که محدوده پیشرو a (خط ابر سبز) در حال سقوط و زیر محدوده پیشرو b (خط ابر قرمز) قرار دارد روند نزولی تقویت شده است و باعث ایجاد یک ابر قرمز می شود.

از آنجا که این ابر ۲۶ دوره جلو رفته است می تواند چشم اندازی از حمایت یا مقاومت در آینده به دست بدهد. اگر این ابر ضخیم باشد، مقاومت یا حمایت (بسته به موقعیت قیمت نسبت به ابر) مورد نظر قوی خواهد بود. بر خلاف آن اگر ابر نازک باشد سطوح مفاومت یا حمایت ضعیف هستند.

به طور کلی اگر قیمت بالاتر از ابر کومو باشد یک روند صعودی و یا فرضت های بیشتری برای خرید وجود دارد.

اگر قیمت زیر ابر کومو باشد پس زیر مقاومت هم هست و بهتر است که بیشتر به دنبال موقعیت شرت باشبم تا لانگ.

هرچه قیمت مدت زمان بیشتری بالاتر یا پایین تر از ابر کومو قرار داشته باشد، روند قوی تر است و مقاومت یا حمایت بیشتری توسط کومو نشان داده می شود.

کومو برای تریدرهای بلندمدتی و نیز تریدرهای روندی بسیار مفید است ، زیرا در طول یک روند قیمت در یک طرف کومو قرار می گیرد.

هرچه قیمت از کومو دورتر باشد روند قوی تر و نوسانی تر است. به طور کلی باید از معامله کردن در زمانی که قیمت داخل ابر کومو است پرهیز کرد زیرا این نشان دهنده یک دوره تردید می باشد.

سیگنال گیری از اندیکاتور ایچیموکو

سیگنال های ایچیموکو به عنوان نوعی سیستم میانگین متحرک از برخورد خطوط کلیدی یعنی خط تبدیل و خط پایه ایجاد می شوند.

وقتی خط تبدیل از خط پایه عبور می کند سیگنال خرید ایجاد می شود.

اما در تئوری ایچیموکو سیگنال ها به صورت برابر تولید نمی شوند و اینجاست که ابر کومو وارد عمل می شود.

- اگر دو خط به سمت پایین یکدیگر را قطع کنند اما قیمت های فعلی بالاتر از ابر باشند تنها یک سیگنال فروش ضعیف ایجاد می شود.

قوی ترین سیگنال فروش زمانی صادر می شود که برخورد خطوط به سمت پایین است و قیمت ها پایین تر از ابر قرار گرفته اند.

این نشان می دهد ضعف جدیدی در روند کلی نزولی ایجاد شده است.

همین نکته برای برخورد روبه بالای خطوط نیز صادق است که سیگنال خرید ایجاد می شود.

- قوی ترین سیگنال خرید زمانی ایجاد می شود که برخورد رو به بالا صورت گرفته باشد در حالی که قیمت ها بالاتر از ابر قرار گرفته اند.

توجه داشته باشید که محدوده عقب مانده قیمت پیش بینی شده ی بسته شدن روز پس از ۲۶ دوره در گذشته است که می تواند دید واضحی از سطح امروزه بازار نسبت به قیمت های قبلی در اختیارمان بگذارد.

اگر یک سیگنال فروش در برخورد رو به پایین ایجاد شود و محدوده عقب مانده پایین تر از شمع های قیمت باشد، سیگنال قوی تر خواهد بود.اگر برخورد رو به بالا صورت گیرد و محدوده عقب مانده بالاتر از قیمت باشد، آنگاه سیگنال خرید احتمال بیشتری برای موفقیت دارد.

در اینجا نکته این است که برخورد در جهت روند کلی از برخوردی که برعکس روند رخ می دهد قوی تر است.

برخورد بین خط های تشکیل دهنده ابر کومو یکی دیگر از استراتژی های معاملاتی مانند برخورد میانگین های متحرک است. با این حال، توجه داشته باشید که خطوط ابر به ۲۶ دوره بعد تعمیم داده شده اند.

زمانی که محدوده پیشرو a به سمت بالا محدوده پیشروی b را قطع می کند و قیمتها بالاتر از ابر کومو قرار دارند یک سیگنال قوی خرید خواهیم داشت.

زمانی که محدوده پیشرو a به سمت بالا محدوده پیشروی b را قطع می کند و قیمتها بالاتر از ابر کومو قرار دارند یک سیگنال قوی خرید خواهیم داشت.

وقتی محدوده پیشرو a محدوده پیشروی b را به سمت پایین قطع می کند، و قیمت ها زیر ابر کومو قرار می گیرند یک سیگنال قوی فروش ایجاد می شود.

وقتی محدوده پیشرو a محدوده پیشروی b را به سمت پایین قطع می کند، و قیمت ها زیر ابر کومو قرار می گیرند یک سیگنال قوی فروش ایجاد می شود.

وقتی محدوده پیشروی a به سمت بالا محدوده پیشروی b را قطع می کند اما قیمتها پایین تر از ابر کومو قرار دارند یک سیگنال خرید ضعیف خواهیم داشت.

وقتی محدوده پیشروی a به سمت بالا محدوده پیشروی b را قطع می کند اما قیمتها پایین تر از ابر کومو قرار دارند یک سیگنال خرید ضعیف خواهیم داشت.

اگر محدوده پیشرو a محدوده پیشروی b را به سمت پایین قطع می کند اما قیمت ها بالای ابر کومو قرار بگیرند یک سیگنال فروش ضعیف ایجاد می شود.

اگر محدوده پیشرو a محدوده پیشروی b را به سمت پایین قطع می کند اما قیمت ها بالای ابر کومو قرار بگیرند یک سیگنال فروش ضعیف ایجاد می شود.

یکی دیگر از تکنیک های معاملاتی با شکست ابر کومو ارتباط دارد.این سیگنال زمانی رخ می دهد که قیمت از ابر کومو عبور می کند.

وقتی قیمت وارد ابر کومو می شود و خط بالایی آن را می شکند، یک سیگنال صعودی داریم و زمانی که قیمت وارد ابر شده و خط پایینی آن را می شکند یک سیگنال نزولی خواهیم داشت.

وقتی قیمت وارد ابر کومو می شود و خط بالایی آن را می شکند، یک سیگنال صعودی داریم و زمانی که قیمت وارد ابر شده و خط پایینی آن را می شکند یک سیگنال نزولی خواهیم داشت.

عوامل معکوس کننده روند

اگر قیمت به طور مشخصی بالاتر و یا پایین تر از ابر باشد و سپس ابر کومو را بشکند معمولا نشانه برعکس شدن روند است. اما به طور کلی چندین عامل هستند که احتمال برعکس شدن روند را افزایش می دهند از جمله:

- ضخامت ابر در هنگام شکسته شدن

- میزان زمانی که قیمت در یک طرف ابر کومو سپری کرده

- مسیری که قیمت قبل از لمس یا شکست ابر طی کرده

- نیز بازه زمانی

ایچیموکو در محاسبات خود تنها از ۳ دوره زمانی مختلف استفاده می کند: ۹، ۲۶ و ۵۲. این اعداد برای آن دسته از بازارهای مالی تعیین شده اند که مانند بازار قدیم ژاپن تنها یک روز تعطیل در هفته داشته اند. در نتیجه دوره نه روزه یک و نیم هفته را در برمی گرفت. ۲۶ تعداد روزهای معاملاتی در ماه بود و همچنین ۵۲ تعداد روزهای معاملاتی در دوماه را نشان می داد.

اما برای آن دسته از بازارهای مالی مانند بورس ایران یا ژاپن که تنها ۵ روز در هفته فعالند، برخی از کاربران ایچیموکو معتقدند باید این دوره های زمانی را به ۷، ۲۲ و ۴۴ تغییر دهیم.

البته تجربه نشان داده است همان تنظیمات پیش فرض این اندیکاتور یعنی ۹، ۲۶ و ۵۲ بهترین عملکرد را دارند.

محدودیت های اندیکاتور ایچیموکو

خط های این اندیکاتور باعث شلوغی نمودار می شوند. برای رفع این مشکل می توانید بر اساس نیازهای خود برخی از خط ها را مخفی کنید. به عنوان مثال همه خط ها به جز محدوده پیشروی a و b که ابر کومو را تشکیل می دهند را می توان مخفی کرد. باید توجه کنید که کدامیک از خطوط اطلاعات موردنیاز شما را مهیا می کند و سپس سایر خطوطی را که باعث شلوغی نمودار شده اند را پنهان کنید.

یکی دیگر از محدودیت های ایچیموکو این است که بر اساس داده های تاریخی عمل می کند در حالی که دو مورد از این داده های در آینده رسم می شوند اما هیچ چیزی در فرمول آن وجود ندارد که قابلیت پیش بینی را به آن بدهد. میانگین ها به سادگی در آینده قابل رسم هستند.

همچنین این ابر در دوره های بلندمدت درست عمل نمی کند چون قیمت خیلی بالاتر یا پایین تر از آن قرار می گیرد.

در چنین مواردی، خط تبدیل، خط پایه و برخوردهای آنها مهم تر تلقی می شوند زیرا به قیمت نزدیکتر هستند.

- آموزش اندیکاتور Parabolic SAR

- آموزش اندیکاتور ایچیموکو

- آموزش اندیکاتور CCI

- آموزش اندیکاتور میانگین متحرک متقاطع (MA)

- آموزش اندیکاتور MACD

- آموزش اندیکاتور آرون (Aroon)

- آموزش اندیکاتور زیگزاگ

نظرتان را دربارهی مقاله «استراتژی های معاملاتی با استفاده از ایچیموکو (ichimoku) + ویدئو» با ما درمیان بگذارید.

سلام،بسیار برام مفید بود.سپاسگزارم از وقتی که گذاشتید

سلام و عرض ادب

برای ارزهای دیجیتال باید چجوری تنظیمش کنیم؟ ممنون