آموزش اندیکاتور مکدی (MACD) + نحوه سیگنال گیری

مکدی یکی از محبوب ترین و پرکاربرد ترین اندیکاتورها در بازار معاملات سهام است. نام این اندیکاتور مخفف عبارت همگرایی واگرایی میانگین های متحرک یا Moving Average Convergence Divergence است زیرا از میانگین های متحرک به عنوان پایه استفاده می کند.

مکدی یکی از ساده ترین و موثرترین اندیکاتورهای شدت حرکت است و از تفریق یک میانگین متحرک طولانی تر از یک میانگین متحرک کوتاه تر به دست می آید. بسیاری از معامله گران قدیمی استراتژی خرید و فروش خود را با این اندیکاتور تنظیم میکنند. هرچند این اندیکاتور یکی از بهترین و ساده ترین ابزار هاست، اما فهم آن قبل از استفاده در سیگنال ها بسیار مهم می باشد. بیایید در این مقاله نگاهی ساده ای به ساختار مکدی و تنظیمات پیش فرض آن داشته باشیم.

ویدئو آموزش اندیکاتور مکدی (MACD)

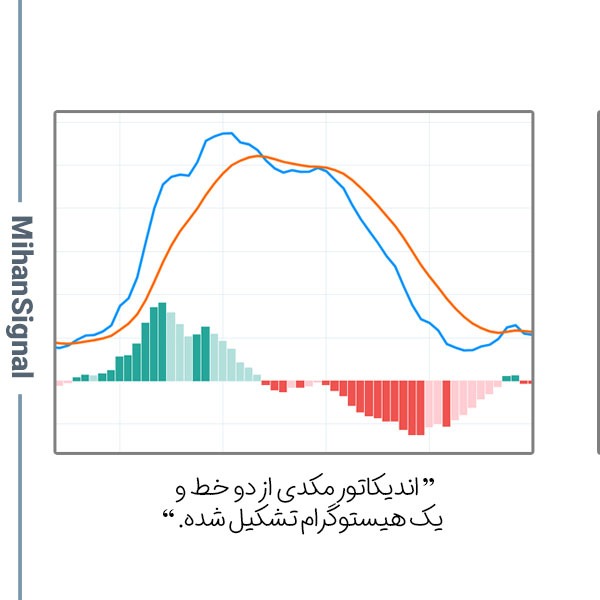

ساختار اندیکاتور اندیکاتور مکدی (MACD)

ساختار اندیکاتور مکدی از سه جزء تشکیل شده : این سه جزء شامل دو خط و یک هیستوگرام می باشد. خط مکدی خط سریعتر در اندیکاتور است که نسبت به تغییرات قیمت سریعتر واکنش نشان می دهد و حساس تر می باشد. خط دوم اندیکاتور خط سیگنال مکدی است. این خط کندتر عمل می کند و به طور پیاپی توسط خط مکدی شکسته می شود.

هیستوگرام مکدی نشان دهنده اختلاف بین دو خط مکدی و سیگنال است.هرچه گپ بین خط ها بیشتر باشد، در هیستوگرام میله های بلندتری تشکیل می شود.

اگر دو میانگین متحرک به هم نزدیک شوند می گوییم همگرایی دارند و اگر از هم دور شوند این واگرایی نامیده می شود.

پس مکدی یک اندیکاتور روندی است که رابطه بین دو میانگین متحرک قیمت را نشان می دهد.

خط مکدی با استفاده از تفاضل بین ۲ میانگین متحرک یعنی یک میانگین متحرک نمایی (EMA) طولانی مدت تر و یک میانگین متحرک نمایی کوتاه مدت تر محاسبه می شود. دلیل استفاده از میانگین های متحرک آن است که آنها نسبت به تغییرات قیمتی سریعتر واکنش نشان می دهند زیرا وزن بیشتری برای جدیدترین قیمت قائل می شود. در هنگام استفاده از این اندیکاتور می توانید دوره های مختلف زمانی را در نظر بگیرید. اما دوره های ۱۲، ۲۶ و ۹ میانگین بیشترین کاربرد را دارند.

برای درک بهتر کاربرد مکدی در معاملات باید روش کار آن را بدانیم.

روش کار اندیکاتور اندیکاتور مکدی (MACD)

در نمودار رابطه بین دو خط میانگین متحرک برای جفت یورو / ین ژاپن نشان داده شده است.

در گوشه سمت چپ نمودار قیمت جفت ارز به همراه میانگین های متحرک نمایی ۱۲ و ۲۶ روزه قرار دارد. در قسمت پایین خط مکدی، خط سیگنال، هیستوگرام و سطح صفر وجود دارد.

اولین چیزی که می بینید این است که با فاصله گرفتن دو میانگین متحرک از یکدیگر خط مکدی بالا رفته یا پایین می آید.

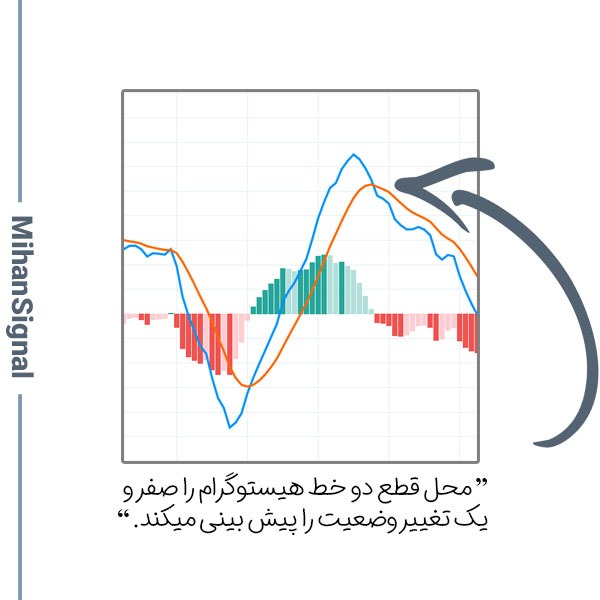

دومین نکته این است که هر زمان که دو میانگین متحرک به هم برخورد کنند خط مکدی سطح صفر را قطع می کند.

نکته سوم آن است که زمانی که خط سیگنال و خط مکدی یکدیگر را قطع کنند هیستوگرام نیز با سطح صفر برخورد می کند.

پس در کار با این اندیکاتور باید رفتار دو خط مکدی و سیگنال و موقعیت آنها نسبت به سطح صفر را در نظر داشت.

زمانی که خط مکدی بالاتر از سطح صفر باشد نشان می دهد میانگین متحرک کوتاه مدت تر بالاتر از میانگین متحرک برای دوره طولانی تر قرار دارد که این خود نشان دهنده بازار گاوی است. وقتی خط مکدی زیر سطح صفر قرار گیرد میانگین متحرک کوتاه مدت تر کمتر از میانگین متحرک دوره بلندمدت است که این روند خرسی بازار را منعکس می کند.

اگر خط سریعتر بالای خط کند باشد هیستوگرام مثبت است و بالای خط صفر قرار می گیرد که این نشان دهنده روند صعودی است.

اگر خط کند بالای خط سریع باشد هیستوگرام منفی است و پایین تر از خط صفر قرار می گیرد که این گویای روند نزولی می باشد.

نحوه سیگنال گیری در اندیکاتور مکدی (MACD)

به طور کلی به سه روش میتوان از مکدی سیگنال خرید و فروش گرفت:

- برخورد

- تعیین قرار داشتن شاخص در محدوده اشباع خرید یا فروش

- واگرایی

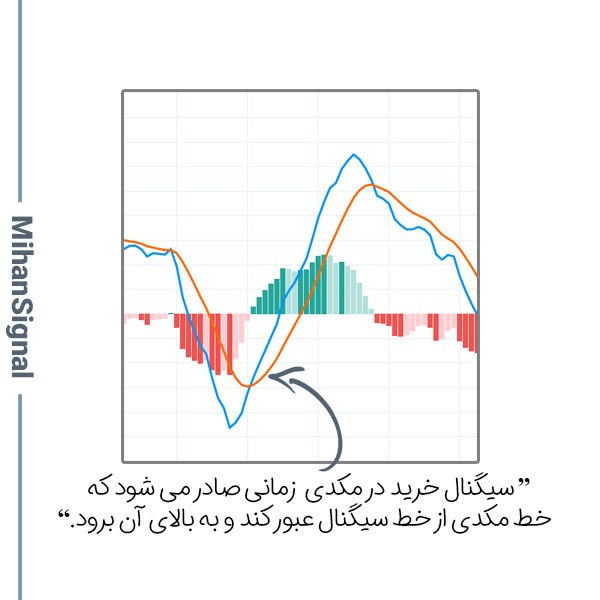

روش برخورد در سیگنال گیری

محبوبترین کاربرد مکدی روش برخورد است. سیگنال فروش زمانی صادر می شود که خط مکدی بعد از برخورد به زیر خط سیگنال می رود. سیگنال خرید هم زمانی ایجاد می شود که خط مکدی خط سیگنال را به سمت بالا قطع می کند.

علاوه بر این موقعیت برخوردها نسبت به سطح صفر به تشخیص نقاط خرید و فروش کمک می کند.

سیگنال های صعودی زمانی که برخورد زیر خط صفر رخ بدهد دارای اعتبار بیشتری هستند. این سیگنال زمانی تایید می شود که هر دو خط به سمت بالا خط صفر را قطع می کنند. استفاده از مکدی به این روش مثل میانگین های متحرک سیگنال های تاخیری صادر می کند. مکدی بهترین عملکرد را در روندهای قوی بازار دارد. میانگین های متحرک و مکدی به شما کمک می کنند در سمت درست معاملات بازار قرار بگیرید.

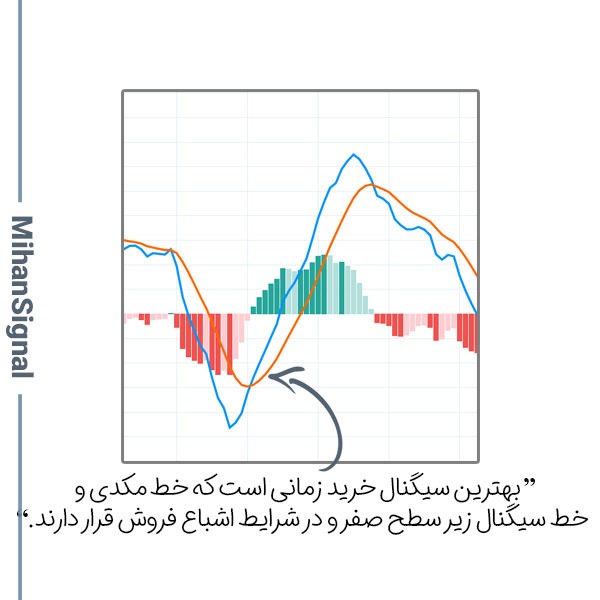

تعیین قرار داشتن شاخص در محدوده اشباع خرید یا فروش

یکی دیگر از کاربردهای مکدی تعیین قرار داشتن شاخص در محدوده اشباع خرید یا فروش است.

اشباع خرید شرایطی است که در روندهای صعودی قابل توجه دیده می شود. در بعضی نقاط انتظار می رود قیمت کاهش یافته و به سطح معمولی برسد.

شرایط اشباع فروش نیز زمانی رخ می دهد که قیمت یک روند نزولی را تجربه کرده است. در برخی نقاط انتظار داریم قیمت تا سطوح عادی بالا برود.

زمانی که مکدی به طرز قابل توجهی افزایش می یابد این نشان دهنده اشباع خرید است. در این شرایط میانگین متحرک کوتاه مدت تر که در محاسبه مکدی به کار میرود سریع تر از میانگین متحرک طولانی تر افزایش می یابد. این نشانه بالا رفتن بیش از اندازه قیمت و احتمال برگشت آن می باشد.

سیگنال فروش زمانی صادر می شود که دو خط مکدی و سیگنال بالاتر از سطح صفر و احتمالا در شرایط اشباع خرید قرار دارند. برخلاف اندیکاتورهایی مانند RSI منطقه از پیش تعیین شده ای برای مشخص کردن اشباع خرید و اشباع فروش وجود ندارد و سطوح بالا و پایین مکدی به صورت نسبی تعیین می شوند.

توجه کنید که:

قبل از اینکه به دنبال تشخیص اشباع خرید یا فروش باشید باید رفتار مکدی را در طول زمان بررسی کنید.با این کار می توانید سطوح افت و افزایش قیمت را بیابید.

تعیین واگرایی

سومین روش محبوب استفاده از مکدی تعیین واگرایی در قیمت است. واگرایی زمانی رخ می دهد که روند قیمت با روند تشکیل شده در اندیکاتور تفاوت دارد. به عبارت دیگر در این حالت روند اندیکاتور مخالف جهت حرکت قیمت در نمودار است. واگرایی در مکدی نشان دهنده بازگشت قیمت از روند فعلی آن است.

واگرایی مثبت زمانی رخ می دهد که قیمت پایین آمدن کف ها را نشان می دهد اما مکدی بالارفتن کف ها را ثبت کرده است.

کف های پایین تایید کننده روند نزولی فعلی هستند اما بالارفتن کف ها در مکدی نشان دهنده ضعیف شدن حرکت نزولی است. واگرایی مثبت زمانی رخ می دهد که مکدی قله های جدیدی را ثبت کرده در حالی که قیمت نتوانسته به قله جدیدی دست یابد. در این حالت زمانی که قیمت یک کف جدید را ایجاد می کند باید بیشتر دقت کرد.

علاوه بر این هر دو سیگنال اگر در سطوح نسبی اشباع فروش رخ بدهند اهمیت بیشتری می یابند.

از هیستوگرام مکدی برای یافتن واگرایی ها به همراه خط مکدی و خط سیگنال استفاده می شود. فراموش نکنید که:

قوی ترین سیگنال ها زمانی صادر می شوند که واگرایی در هیستوگرام و خطوط سیگنال و مکدی به طور همزمان وجود داشته باشند.

کاربرد های اندیکاتور مکدی (MACD)

در زمانی که بعد از شروع یک روند وارد می شوید می توانید از این اندیکاتور برای کاهش ریسک استفاده کنید و این اندیکاتور نباید به عنوان سیگنال اصلی مورد استفاده قرار بگیرد.

کاربرد صحیح مکدی در معاملات می تواند در کنار توجه رفتار قیمتی و سطوح حمایت و مقاومت به تصمیم گیری درست کمک کند.

برای به کارگیری مکدی نمی توانیم تایم فریم خاصی را به عنوان بهترین تایم فریم تعیین کنیم. انتخاب تایم فریم به شخص معامله گر، علاقه شخصی و برنامه های معاملاتی فردی بستگی دارد.

با این حال، سیگنال های روزانه از سیگنال های ۵ دقیقه ای معتبرترند همانطور که سیگنال های هفتگی نسبت به سیگنال های ۱۵ دقیقه ای از اعتبار بیشتری برخوردارند.

نکته مهم این است که:

باید رفتار مکدی را در نمودار روزانه بررسی کرده و به جای ورود و خروج از معاملات بر اساس یک سیگنال روزانه، این نقاط را با مقایسه با تایم فریم هفتگی تایید نمایید.

مثلا اگر یک سیگنال خرید را در بازه روزانه مکدی دریافت کردید و مکدی در نمودار هفتگی در شرایط صعودی بود می توانید یک پوزیشن لانگ ایجاد کنید.

در صورتی که مکدی هفتگی در شرایط اشباع خرید باشد احتمالا باید سیگنال خرید در مکدی روزانه را نادیده بگیرید.

- آموزش اندیکاتور Parabolic SAR

- آموزش اندیکاتور ایچیموکو

- آموزش اندیکاتور CCI

- آموزش اندیکاتور میانگین متحرک متقاطع (MA)

- آموزش اندیکاتور MACD

- آموزش اندیکاتور آرون (Aroon)

- آموزش اندیکاتور زیگزاگ

نظرتان را دربارهی مقاله «آموزش اندیکاتور مکدی (MACD) + نحوه سیگنال گیری» با ما درمیان بگذارید.