استراتژی معاملات فیوچرز ارزهای دیجیتال برای تازهکاران

در بازار ارزهای دیجیتال، جایی که دارایی اصلی آن بیتکوین باشد، حجم معاملات فیوچرز ۶ تا ۷ برابر حجم معاملات اسپات یا لحظهای، برآورد میشود. اما دلیل محبوبیت زیاد معاملات فیوچرز چیست؟ اولا، معاملات فیوچرز قابلیت استفاده از اهرم معاملاتی دارند. بهعبارت دیگر، معامله اسپات بیتکوین برای سرمایهگذاران خرد بسیار گران تمام شده، زیرا نیاز به سرمایهگذاری چند صد هزار دلاری برای خرید چند سکه بیتکوین دارد. از آنجایی که اکثر سرمایهگذاران خرد بودجه محدودی دارند، برای سرمایهگذاری اسپات، ارزهای دیجیتال ثانوی یا آلتکوینهای با نوسانات قیمت بیشتر را بر بیتکوین ترجیح میدهند. اما در بازار معاملات فیوچرز، سرمایهگذاران میتوانند با استفاده از اهرمهای معاملاتی مناسب، حدود ۵۰۰ دلار برای یک بیتکوین پرداخت کرده و سودی برابر با معامله یک بیتکوین در بازار اسپات را کسب نمایند.

ثانیا، هیچ محدودیتی در اندازه معاملات فیوچرز وجود ندارد. برای مثال برخی از معاملهگران تنها یک دلار سرمایهگذاری میکنند در حالی که برخی دیگر بیش از ۱۰ میلیون دلار را به سرمایهگذاری در معاملات فیوچرز اختصاص میدهند. در حال حاضر بزرگترین اهرم معاملاتی ارائه شده بر روی کوینکس اهرم ۱۲۰ برابری است، که برخی از معاملهگران با استفاده از این اهرم و تنها با سرمایهگذاری چند صد دلار، سودهای میلیونی کسب کردهاند. با این وجود، باید به خاطر داشت که معاملات فیوچرز مانند یک بازی با مجموع صفر بین بازیکنان است، به عبارت دیگر سود شما معادل ضرر شخصی دیگر خواهد بود. امروز برخی از تجربیات خود در بازار معاملات فیوچرز را به اشتراک خواهیم گذاشت.

معاملات فیوچرز چیست؟

در بازار معاملات فیوچرز برای کالاهای رایج، از قراردادهای فیوچرز برای محافظت و تضمین در برابر ریسک نوسانات قیمت استفاده میشود. برای مثال تصور کنید در یک مزرعه بهتازگی معادل ۵ هکتار برنج کاشته شده است. در این مرحله، کشاورز میتواند با خریدار یک قرارداد امضا کرده تا محصول آینده این مزرعه را با قیمتی از پیش تعیین شده در تاریخی مشخص به خریدار واگذار نماید. بدینترتیب، سود کشاورز تحت تاثیر عواملی مانند برداشت ضعیف یا مشکلات طبیعی قرار نخواهد گرفت، خریدار نیز تنها میتواند در تاریخ تعیین شده، محصولات خود را برداشت نماید. البته خریدار میتواند این قرارداد امضا شده را در هر زمان قبل از تاریخ برداشت محصول، به خریداری ثانوی واگذار نماید. به تاریخ برداشت محصول در در این نوع قراردادها، تاریخ تحویل میگویند.

در بازار ارزهای دیجیتال، قرارداد فویچرز، یک معامله اسپات یک جفت ارز است که برای زمانی خاص طراحی شده است. به عبارتی دیگر، این قرارداد یک مشتق معاملاتی است که قیمت آینده یک ارز دیجیتال را پیشبینی میکند. اکثر قراردادهای فیوچرز به دو دسته قراردادهای تحویلی و قراردادهای دائمی تقسیم میشوند. قراردادهای تحویلی را میتوان به صورت هفتگی، ماهانه یا سهماهه تسویه کرد، اما قردادهای دائمی موعد مشخصی برای تحویل و تسویه ندارند. قراردادهای فیوچرز ارزهای دیجیتال معمولا از اهرمهای معاملاتی یک برابری تا ۱۲۵ برابری استفاده کرده و سرمایهگذاران میتوانند در هر دو نوع معاملات لانگ (خرید به انتظار افزایش قیمت) و شورت (فروش به انتظار کاهش قیمت) حتی از نوسانات کوچک، سودهای زیادی بدست آورند. در برخی از استخرهای بزرگ ماینینگ، قراردهای فیوچرز به سرمایهگذاران اجازه میدهند با استفاده از معاملات لانگ و شورت از ارزش داراییهای خود در برابر نوسانات محافظت نمایند.

تفاوتهای میان معاملات فیوچرز، معاملات اسپات و اسپات با اهرم

قراردادهای فیوچرز داراییهای دیجیتالی هستند که تنها برای خرید و فروش در صرافی صادر میشوند. در حالی که ارزهای معامله شده در بازار اسپات یا لحظهای را میتوان به کیف پولهای دیگر یا صرافیهای دیگر انتقال داد. معاملات فیوچرز و اسپات از نظر عمق معاملاتی، تفاوتهای زیادی داشته و از یکدیگر مستقل عمل میکنند. بهعبارت دیگر اگرچه نرخهای معاملات فیوچرز و اسپات یکسان است، اما وجود اهرمها در معاملات فیوچرز، حجم این نوع معاملات را چند برابر مینماید. از همه مهمتر، سرمایهگذاران بازار فیوچرز میتوانند معاملات لانگ یا شورت انجام داده یا اینکه هر دو نوع سفارش لانگ و شورت را برای یک ارز دیجیتال به صورت همزمان داشته باشند. با این اوصاف، آیا معاملهگران بازارهای اسپات یا لحظهای نیز میتوانند از معاملات نوع شورت استفاده کنند؟ پاسخ، مثبت است، آنها نیز میتوانند معاملات از نوع شورت انجام دهند. اگرچه معاملات ارزهای دیجیتال در بازار اسپات بدون اهرم انجام میشوند، اما معاملهگران میتوانند با استفاده از وامهای ارز دیجیتال وثیقهای یا وام تتر (USDT)، در بازار اسپات، معاملات از نوع شورت با اهرم معاملاتی انجام دهند. در واقع در بازار اسپات، سرمایهگذاران برای ایجاد اهرم معاملاتی، در معاملات لانگ از وام تتر و در معاملات شورت از وام ارزهای دیجیتال وثیقهای استفاده میکنند. در این مدل، معاملات اسپات ساده و معاملات اسپات با استفاده از اهرم وام، عمق معاملاتی یکسانی خواهند داشت.

تفاوتهای میان قراردهای فیوچرز تحویلی و قراردادهای فیوچرز دائمی

قراردادهای فیوچرز تحویلی: قراردادهای فیوچرز، جفتهای معاملاتی مشتقات ارزهای دیجیتال هستند. این قراردادها در واقع به نحوی پیشبینی قیمت ارزهای دیجیتال در کوتاهمدت و درازمدت بهشمار میروند. به منظور یکسان نگاه داشتن قیمتهای فیوچرز با قیمتهای بازارهای اسپات، این قراردادها در روز توافق شده تحویل داده شده و قیمت تحویل نیز بر اساس قیمت بازار اسپات تعیین خواهد شد. بنابراین، قیمت قراردادهای فیوچرز تحویلی برخی اوقات با هم تفاوت خواهد داشت.

قراردادهای فیوچرز دائمی: قراردادهای دائمی نیازی به تحویل نداشته و تا رسیدن به قیمت انحلال، هیچگاه منحل نخواهند شد. در این میان سوالی که پیش میآید این است که قراردادهای دائمی چگونه قیمت خود را با قیمت اسپات یکسان نگاه میدارند؟ یکی از مهمترین قابلیتهای قراردادهای دائمی نرخ تامین مالی است که به عنوان ابزاری برای حداقل رساندن تفاوت قیمت میان بازارهای دائمی و اسپات عمل میکند. بدین معنی که اگرچه قراردادهای دائمی تاریخ تحویل ندارند، اما همیشه قیمت آنها با قیمت بازارهای اسپات ثابت خواهد ماند. بنابراین، با دستکاری یک بازار فیوچرز واحد نمیتوان الگوهای قیمت بیتکوین را تغییر داد. با این وجود، خود بازار معاملات فیوچرز به طور اجتنابناپذیری تحت تاثیر دستکاریها قرار میگیرد. به همین دلیل، در هنگام هر گونه معاملات فیوچرز، مدیریت ریسک، همیشه اولویت اصلی خواهد بود.

چگونه میتوان همزمان با به حداقل رساندن ضررها، سود را به حداکثر رساند

قبل از پرداختن به جزئیات، باید تاکید کرد که ذهنیت معاملهگری مناسب همیشه بر تاکتیکهای معاملهگری غلبه خواهد کرد. بدین دلیل که یک ذهن آرام، معاملات یک سرمایهگذار را از تاثیرات ناشی از توهمات و وسواسها دور نگه میدارد. به همین دلیل، هنگامی که معاملهگران شروع به کسب سود میکنند، اغلب میتوانند معاملات سودآوری پشت سر هم انجام دهند، اما با شروع اولین ضرر، بسیاری از سرمایهگذاران خونسردی خود را از دست داده و با تصمیمات زودهنگام و عجولانه، بسیاری از داراییهایشان از دست میدهند.

یک چهارچوب معاملاتی برای خود بسازید

بجای تسلط بر اندیکاتورهای بیشتر و میزان بردهای بالاتر، یک معاملهگر باید بر روی یک چهارچوب معاملاتی با بازده ثابت تمرکز نماید. برای مثال، اکثر معاملهگران بازارهای فیوچرز، نرخ بردی ۵۰ درصدی در دورههای ۶ ماه یا یکساله دارند. بنابراین، چرا زمانی که تنها شمار کمی از معاملهگران در حال سود کردن هستند شما ضرر میکنید؟ آیا دلیل این است که بجای سفارشهای سودآور تنها سفارشهای ضررده را نگه میدارید؟ یا شاید ضرر شما به دلیل نگهداری بیش از حد سفارشهای سودآور است که منجر به ضرر و انحلال اجباری آنها شده است؟ در اینجا من چهارچوب معاملاتی خود را با شما به اشتراک خواهیم گذاشت.

- فن استفاده از حد ضرر را بیاموزید. هر معاملهگر فیوچرز باید راهکارهای جلوگیری از ضرر را یاد بگیرد، در غیر این صورت باید معاملات فیوچرز را بهطور کامل کنار بگذارد. در اینجا با توجه به الگوهای کلیدی نمودارهای شمعی مانند پایین آمدن یا بالاتر رفتن از خط میانگین متحرک نمایی (EMA)، حد ضرر تنظیم نشده است، بلکه سفارشهای حد ضرر بر اساس درصد وجوه تنظیم شده بودند. برای مثال برداشت ۵ تا ۱۰ درصد از موجودی حساب برای حد ضرر.

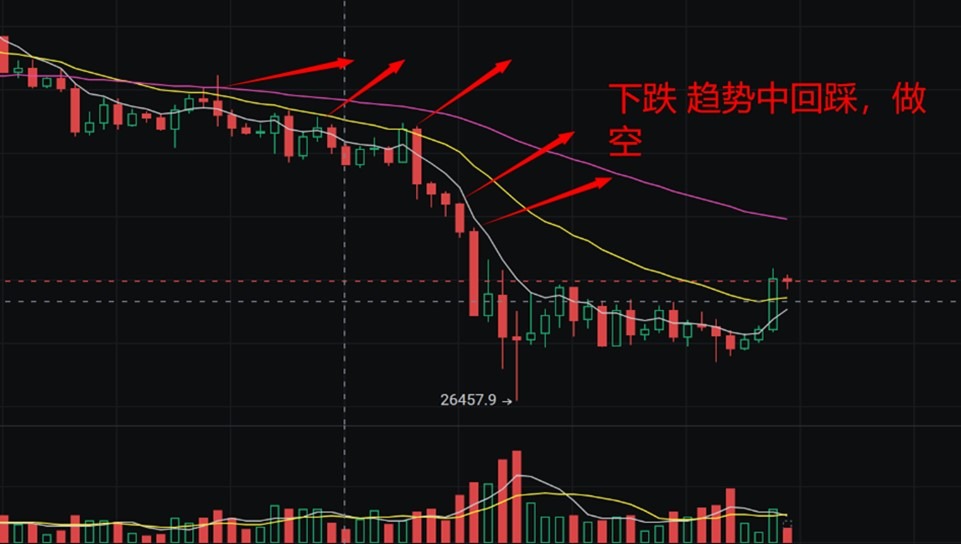

خط سفید: EMA7، خط زرد: EMA21، خط بنفش: EMA60

مثال: نمودار بالا یک روند صعودی قیمت را نشان میدهد، زیرا که الگوی شمعی ۲۴ ساعته بیشتر اوقات بالای خط EMA60 بوده است. به همین دلیل، من دو بیتکوین خریدم و در هنگام بازگشت الگوی شمعی ۲۴ ساعته به EMA60، یک سفارش لانگ برای BTC37700 باز کردیم که با رسیدن قیمت بیتکوین به ۵۲,۹۰۰ دلار، مقدار ۳۰,۴۰۰ دلار سود به همراه داشت. اگر رویکرد حد ضرر شما با افتادن قیمت بسته شدن به زیر خط EMA7 تعیین شود، در این صورت با بسته شدن سفارش ۱۸,۲۴۶ دلار بدست خواهید آورد. به همین ترتیب سود شما در بدترین حالت میتواند به حدود ۱۰ هزار دلار کاهش یابد. این امر نشان میدهد که معاملهگرانی که از یک روش حد ضرر متکی بر اندیکاتورها استفاده میکنند، در هنگام نوسانات شدید قیمتها نمیتوانند ضررها یا انحلالهای (لیکوییدهای) اجباری را پیشبینی کنند. از سوی دیگر، با اتخاذ روش حد ضرر متحرک (برداشت گام به گام وجوه به میزان ۵ تا ۱۰ درصدی)، قیمت حد ضرر در بازه ۵۱,۳۸۰ تا ۵۲,۱۰۰ دلار، سودی در محدوده ۲۹,۴۸۰ تا ۲۷,۴۰۰ دلار بههمراه خواهد داشت. استفاده از رویکرد حد ضرر متحرک به معاملهگران کمک میکند تا از کاهش سود خود جلوگیری کرده و در شرایط پر نوسان بازار نیز از انحلال (لیکویید) اجباری اجتناب کنند.

- روند قیمت را تشخیص دهید. برای شروع کاهش یا افزایش قیمت در آینده را تعیین میکنیم. اگر قیمتها یک روند صعودی مشخصی داشته باشند، من در نقاط کلیدی سفارشهای لانگ تنظیم خواهیم کرد. بر عکس اگر روند قیمت نزولی باشد، در نقاط کلیدی سفارشات شورت ایجاد میکنیم. اما روند کلی قیمت را چگونه تعیین کنیم؟ برای تعیین روند قیمت به خط EMA60 تکیه میکنیم. اگر الگوی نمودار شمعی ۲۴ ساعته بالاتر از خط EMA60 باشد، قیمت صعودی و اگر پایین تر از EMA60 باشد، قیمت نزولی خواهد بود.

الگوی نمودار شمعی ۲۴ ساعته بالای خط EMA60 باقی مانده و تمامی خطهای میانگینهای متحرک نمایی (EMA) روندی صعودی و مناسب را برای معاملات لانگ نشان میدادند.

به ترتیب نزولی: خط سفید: EMA7، خط زرد: EMA21، خط بنفش: EMA60

به ترتیب نزولی: یک روند نزولی قیمت.

- ارز دیجیتال مناسبی انتخاب کنید. در هنگام روبهرو شدن با یک روند صعودی کلی در بازار، ارزهای دیجیتال با الگوی نمودار شمعی ۲۴ ساعته بالاتر از خط EMA60 و حجم معاملات بالا را ترجیح میدهیم. در زمانی که یک روند نزولی کلی وجود داشته باشد، هر ارز دیجیتال با الگوی نمودار شمعی پایینتر از خط EMA60 را در نظر خواهیم گرفت. بنابراین، با توجه به روند کلی قیمتها، انتخاب ارزهای دیجیتال برای معامله متفاوت خواهد بود، زیرا در یک بازار صعودی، قیمت برخی از ارزهای دیجیتال پیش از بقیه افزایش پیدا کرده و افزایش قیمت برخی دیگر از ارزها در انتهای این دوره صعودی اتفاق میافتد. اما در یک بازار نزولی کلی، همه ارزهای دیجیتال به طور همزمان سقوط میکنند.

- زمان مناسب برای خرید کردن. اگر روند صعودی قیمت آشکار باشد، هنگامی که قیمت در روند صعودی مقداری کاهش پیدا میکند، یک سفارش لانگ باز میکنیم. برای مثال، دنبال یک روند و علامت خاص میگردیم، مثلا سقوط الگوی نمودار شمعی ۲۴ ساعته به خط EMA7 و یا EMA60 4H. در هنگام مواجه با یک روند نزولی کلی، هنگامی که قیمت مقداری افزایش پیدا میکند، سفارشهای شورت را تنظیم خواهیم کرد. برای مثال زمانی که الگوی نمودار شمعی ۲۴ ساعته به خطوط شاخص EMA7 و یا EMA60 4H صعودی میکند.

هنگامی که الگوی نمودار شمعی ۲۴ ساعته در طول یک روند کلی صعودی مقداری کاهش مییابد، سفارشات لانگ تنظیم کنید.

هنگامی که الگوی نمودار شمعی ۲۴ ساعته در طول یک روند نزولی مقداری افزایش مییابد، سفارشات شورت ایجاد کنید.

- سود را اخذ کنید. هنگامی که سفارشهای لانگ من سودده هستند، ۵۰ درصد حجم معامله را در نقاط با فشار نزولی بالا میبندیم. اگر قیمت دوباره افزایش پیدا کند، دوباره وارد بازار شده و موقعیتهای خرید جدیدی را تنظیم میکنم. زمانی که سفارشهای شورت من سودده هستند، مقدار ۵۰ درصد از حجم معامله را در نقاط با احتمال بازگشت و صعود قیمت میبندیم. هنگامی که از یک سفارش به سود رسیدیم، رویکرد حد ضرر شناور میشود. برای مثال، هنگامی که سود شناور یک میلیون دلاری به ۹۰۰ هزار دلار کاهش مییابد، معامله را میبندیم.

- برداشتها و نسبتهای اهرم معاملاتی مناسب. همه معاملهگران باید یک عادت خوب برای برداشت ارز با نرخ و مقدار ثابت از معاملات فیوچرز سودده را در خود پرورش دهند. برای مثال یک معاملهگر میتواند هر زمان که مبلغ ۵۰ هزار دلار وی به ۱۰۰ هزار دلار رسید، مقدار ۳۰ هزار دلار را برداشت نماید. از طرفی دیگر وی میتواند این میزان برداشت را به صورت نرخهای ثابت ۵۰ درصدی و ۷۰ درصدی و غیره انجام دهد. البته این برداشتها میتوانند شکل دیگر و قوانین دیگری نیز داشته باشد. در رابطه با نسبتهای اهرمهای معاملاتی نیز میتوان گفت که نسبت اهرمها در موقعیتهای لانگ نباید از ۳ برابر بیشتر شود، در موقعیتهای شورت نیز این نسبت نباید از ۱۰ برابر گذر نماید.

- حتما به چهارچوب معاملاتی خود پایبند بمانید و هیچگاه این چهارچوب را تنها با توجه به الگوی نمودار شمعی تغییر ندهید، زیرا اگر به سود هم برسید، ریسک بالای آن معامله را به قمار مبدل میکند. همیشه به یاد داشته باشید که ساعت بیولوژیکی خود را در شرایط خوبی حفظ کنید. برای مثال هنگامی که ضرر میکنید، تا دیر وقت بیدار نمانید، زیرا وضعیت ذهنی ضعیف بر روی عملکرد معاملاتی شما تاثیر بدی خواهد داشت. در نهایت، دنبال سودی نباشد که بدست آوردن آن فراتر از درک شما است.

نتیجهگیری

در بازار معاملات فیوچرز، سرمایهگذاران ابتدا باید بر روی روشهای آگاهی و مدیریت ریسک خود تمرکز نمایند. اولویت بعدی، ایجاد یک چهارچوب معاملاتی مطابق با خلق و خو و بودجه سرمایهگذار خواهد بود. علاوه بر این، معاملهگران باید یک سری حدسهای کلی و پیشبینیها در مورد قیمتهای آینده داشته باشند. هنگامی که معاملهگران تصمیم میگیرند به یک بازار وارد شوند، توقف ضرر به اصلیترین موضوع مبدل میشود. در رابطه با سفارشهای سودآور، معاملهگران باید بدانند که در چه زمانی سودهای کسب شده خود را اخذ کرده و ارزهای دیجیتال بدست آمده را برداشت نمایند. علاوه بر این، باید به خاطر داشت که هیچ ابزار و یا شاخص تکنیکال واحدی نمیتواند سودی پایدار را تضمین کند. به همین دلیل، معاملهگران باید یاد بگیرند تا زمانی که روند قیمت ایدهآل نیست، صبر کنند. ما باید درک کنیم که به عنوان سرمایهگذار برای کسب سود به روندهای قیمت متکی هستیم. به عبارت دیگر ساخت آجر بدون استفاده از کاه ممکن نیست.