آموزش اندیکاتور استوکاستیک (stochastic) + نحوه تشخیص سیگنال گیری درست با اندیکاتور استوکاستیک

اندیکاتور استوکاستیک یکی از محبوبترین اندیکاتورهای تحلیلی مورداستفاده تریدرهای بازار ارز های دیجیتال و فارکس است. بعد از یادگیری روش درست استفاده از آن، این اندیکاتور میتواند ابزار ارزشمندی برای پیشبینی تغییرات مومنتوم یا شتاب حرکت باشد. ما ابتدا در یک کلیپ آموزشی به طور کامل کارکرد و نحوه سیگنال گیری از این اندیکاتور را آموزش داده ایم. ترکیب این اندیکاتور با اندیکاتور های دیگر می تواند یک استراتژی منحصر به فرد را ایجاد کند که در جهت سیگنال گیری از آن استفاده نمایید.

کلیپ آموزشی استوکاستیک یا نوسانگر تصادفی (stochastic)

اوسیلاتور استوکاستیک چیست؟

اکثر معامله گران در هنگام استفاده از سیگنالهای اوسیلاتور استوکاستیک در شرایط متغیر بازار دچار مشکل میشوند. در بازار روندی، باید از یک نوع خاص از استراتژی معاملاتی استوکاستیک استفاده کنید و در شرایط بازار رنج نیز باید این اندیکاتور را بهطور متفاوتی تفسیر کنید.

اگر وضعیت بازار را اشتباه تفسیر کنید، یک مقدار مشخص اوسیلاتور استوکاستیک میتواند بهصورت یک سیگنال متفاوت تعبیر شود.

این نقطه شکست اکثر تریدرهاست. آنها بدون توجه به شرایط بازار همیشه اوسیلاتور استوکاستیک را به یک روش به کار میبرند و درنهایت این منجر به ضررشان میشود.

اجزای اندیکاتور استوکاستیک

استوکستیک ،یک اندیکاتور شتاب حرکت قیمت است که جاهایی که قیمت بسته شده را نسبت به رنج قیمتی در یک دوره زمانی مشخص مقایسه می کند.

استوکاستیک بهصورت دو خط نشان داده میشود که خط اصلی آن «کی پرسنت» (K% یا درصد کی) و دومین خط آن «دی پرسنت» (D%) نام دارد و میانگین متحرک کی پرسنت را نشان میدهد.

استوکاستیک بهصورت دو خط نشان داده میشود که خط اصلی آن «کی پرسنت» (K% یا درصد کی) و دومین خط آن «دی پرسنت» (D%) نام دارد و میانگین متحرک کی پرسنت را نشان میدهد.

تریدرها از دو نوع اوسیلاتور استوکاستیک استفاده میکنند: استوکاستیک سریع و استوکاستیک کند. اوسیلاتور استوکاستیک سریع بسیار نوسانی است و از واکنش آن نسبت به قیمت در بازار سیگنالهای زیادی ایجاد میشود.

در یک بازار قوی روندی، استوکاستیک سریع تغییرات اضافی را نیز ثبت میکند و درنتیجه سیگنالهای اشتباه زیادی تولید میکند که این به معاملات نادرستی منجر میشود.

اوسیلاتور استوکاستیک کند بهمنظور مدیریت سیگنالها بهطور مؤثر ایجادشده است. اوسیلاتور استوکاستیک کند به حذف حرکات کماهمیت کمک کرده و خط کی پرسنت را با خط دی پرسنت و خط دی پرسنت را با خط میانگین متحرک سهروزهٔ دی پرسنت جایگزین مینماید. اوسیلاتور استوکاستیک کند اساساً برای کاهش نوسان طراحی شده اما در یک بازار روندی قوی همان مشکلات استوکاستیک سریع را دارد و سیگنالهای اشتباه زیادی ایجاد میکند.

تنظیمات استوکاستیک

اوسیلاتور استوکاستیک با تنظیمات استاندارد ۵.۳.۳ عمل میکند. دیگر تنظیمات رایج آن نیز ۸.۳.۳ و حتی ۱۴.۳.۳ هستند. شما باید با توجه به سبک معاملاتی خود درباره میزان پذیرش حرکات کماهمیت تصمیمگیری نمایید.

استوکاستیک با تنظیمات پایینتر سیگنالهای کمتری ایجاد میشود اما نویز یا حرکات کماهمیت زیادی را هم منعکس میکند. مقادیر بالا برای اندیکاتور استوکاستیک باعث کم شدن حساسیت آن نسبت به نویزهای بازار میشود. درنتیجه سیگنالهای کمتری ایجاد میشود زیرا اندیکاتور صافتر شده است.

اگر به سیگنالهای بیشتری نیاز دارید، باید تنظیمات پایینتر استوکاستیک را به کار ببرید؛ و اگر یک تریدر پوزیشن هستید و حذف نویزهای بازار را میخواهید، تنظیمات بالای استوکاستیک میتواند به شما در این کار کمک کند.

بسیاری از تریدرها به دنبال بهترین تنظیمات برای اندیکاتور استوکاستیک برای معاملات فارکس و سهام خود هستند

اما واقعیت این است که چنین تنظیماتی وجود ندارد. تنها نکته مهم سبک معاملاتی شماست. همچنین باید بسته به بازاری که در آن معامله میکنید و تایم فریم موردنظرتان تنظیمات مختلفی را به کار بگیرید. من ترجیح میدهم از اوسیلاتور استوکاستیک با تنظیمات ۸.۳.۵ در تایم فریمهای طولانیتر استفاده کنم.

شیوههای استفاده از اندیکاتور استوکاستیک

استوکاستیک در وضعیت اشباع خرید و اشباع فروش

محبوبترین روش ایجاد سیگنال ورود، استفاده از آن برای مشخص کردن وضعیت اشباع خرید و اشباع فروش است. در آموزشهای تحلیل تکنیکال گفته میشود سیگنال خرید زمانی رخ میدهد که استوکاستیک به زیر سطح ۲۰ یعنی منطقه اشباع فروش رسیده و دوباره به سمت بالا از این سطح عبور کند. سیگنال فروش همزمانی اتفاق میافتد که اوسیلاتور به بالای سطح ۸۰ یعنی منطقه اشباع خرید رسیده و سپس از این آستانه به سمت پایین عبور میکند.

اما واقعیت این است که این استراتژی تنها در شرایط غیر روندی درست عمل میکند و در فازهای روندی قوی شکست میخورد.

در یک بازار غیر روندی، استوکاستیک سیگنالهای نسبتاً خوبی تولید میکند؛ اما در یک بازار روندی، اوسیلاتور استوکاستیک سیگنالهای اشتباه زیادی ایجاد میکند.

باور غلط در مورد اشباع خرید و اشباع فروش یکی از مشکلات بزرگ معامله با استفاده از استوکاستیک است.

من بعد از سالها تجربه و از دست دادن مقادیر زیادی پول فهمیدم اندیکاتور استوکاستیک قیمتهای اشباع خرید و اشباع فروش را نشان نمیدهد بلکه شتاب حرکت قیمت یا مومنتوم را نشان میدهد.

زمانی که استوکاستیک بالاتر از ۸۰ باشد یعنی روند قوی است و به معنی اشباع خرید و احتمال برگشت نیست. استوکاستیک بالا به این معناست که قیمت میتواند به سقف نزدیک شود و به بالا رفتن ادامه دهد. روندی که در آن استوکاستیک به مدت طولانی بالای ۸۰ باقی بماند، سیگنالی از بالا بودن مومنتوم یا شتاب است و نه لزوم آمادگی برای شدت گرفتن در بازار.

این مفهوم در هر نموداری وجود دارد. قیمت در یک روند قوی وارد یک محدوده اشباع خرید میشود و

به مدت طولانی در همان محدوده باقی میماند. شما نباید جزو تریدرهایی باشید که به امید برگشت بازار موقعیت شرت میگیرند. اقدام هوشمندانهتر آن است که: برخلاف تریدرهایی که گمان میکنند وارد شدن قیمت به محدوده اشباع خرید به معنی بازگشت است و قیمت از این بالاتر نمیرود وارد موقعیت لانگ شوید.

سیگنال برخورد

زمانی اتفاق میافتد که خط کی پرسنت رو به بالا خط دی پرسنت را قطع میکند و یک سیگنال خرید ایجاد میشود. در سوی دیگر زمانی که خط کی پرسنت رو به پایین خط دی پرسنت را قطع میکند سیگنال فروش ایجاد میشود. بازهم به این نکته توجه کنید که سیگنالهای برخورد اوسیلاتور استوکاستیک فقط در بازار رنج معتبر هستند.

و زمانی که بازار در وضعیت روندی قوی قرار دارد این سیگنالها اعتبار خود را از دست میدهند. شما میتوانید از سیگنالهای برخورد اوسیلاتور استوکاستیک بهعنوان سیگنال ادامه روند هم استفاده کنید.

بهعنوانمثال اگر بازار در وضعیت صعودی قرار دارد تنها باید به دنبال سیگنالهای خرید برخورد باشید.

اگر اگر علاقهای به شرت گرفتن در بازار ندارید میتوانید با استفاده از سیگنال خرید برخورد از روند استفاده کنید.

به طرز مشابه اگر سیگنال فروش برخورد را در یک روند نزولی مشاهده کردید میتوانید آن را بهعنوان تأیید ادامه روند در نظر گرفته و فرصتهای خرید را نادیده بگیرید.

واگراییها

یکی از هوشمندانهترین روش ها، یافتن واگراییهای اوسیلاتور و قیمت است. واگرایی زمانی اتفاق میافتد که رفتار قیمتی با رفتار اندیکاتور استوکاستیک متفاوت باشد. بهعبارتدیگر در این حالت حرکت بازار در قیمت مشاهده نمیشود؛ که این میتواند یک نشانگر زودهنگام از بازگشت باشد.

یک واگرایی کلاسیک زمانی اتفاق میافتد که قیمت یک کف پایینتر را تشکیل میدهد درحالیکه استوکاستیک یک کف بالاتر (فرصت احتمالی خرید) را نشان میدهد. یا زمانی که قیمت سقف بالاتر را نشان میدهد درحالیکه اوسیلاتور یک سقف پایینتر (فرصت احتمالی فروش) را نشان داده است.

زمانی که واگرایی رخ دهد احتمال تغییر مسیر قیمت وجود دارد. این روش موردعلاقه من در معامله با استفاده از اوسیلاتور استوکاستیک است. من روند اصلی را با میانگین متحرک نمایی (EMA) 200 دورهای تعیین میکنم و فقط از واگرایی کلاسیک در جهت روند اصلی استفاده میکنم؛ بنابراین، واگراییها در پولبکها یا اصلاحهای روند اصلی را نادیده میگیرم.

روند اصلی را با میانگین متحرک نمایی (EMA) 200 دورهای تعیین میکنم و فقط از واگرایی کلاسیک در جهت روند اصلی استفاده میکنم

اساساً زمانی که قیمت بالای EMA 200 باشد به دنبال واگرایی در سمت پایین استوکاستیک میگردم و زمانی که قیمت زیر EMA 200 باشد به بالای اندیکاتور نگاه میکنم.

زمانی که قیمت بالای EMA 200 باشد به دنبال واگرایی در سمت پایین استوکاستیک میگردم و زمانی که قیمت زیر EMA 200 باشد به بالای اندیکاتور نگاه میکنم.

همچنین من فقط در تایم فریمهای یکساعته، ۴ ساعته و یکروزه معامله میکنم تا نویز یا حرکات کماهمیت بازار کاهش یابد و سیگنالهای بدی که در تایم فریمهای کوتاهتر رخ میدهد را فیلتر کنم.

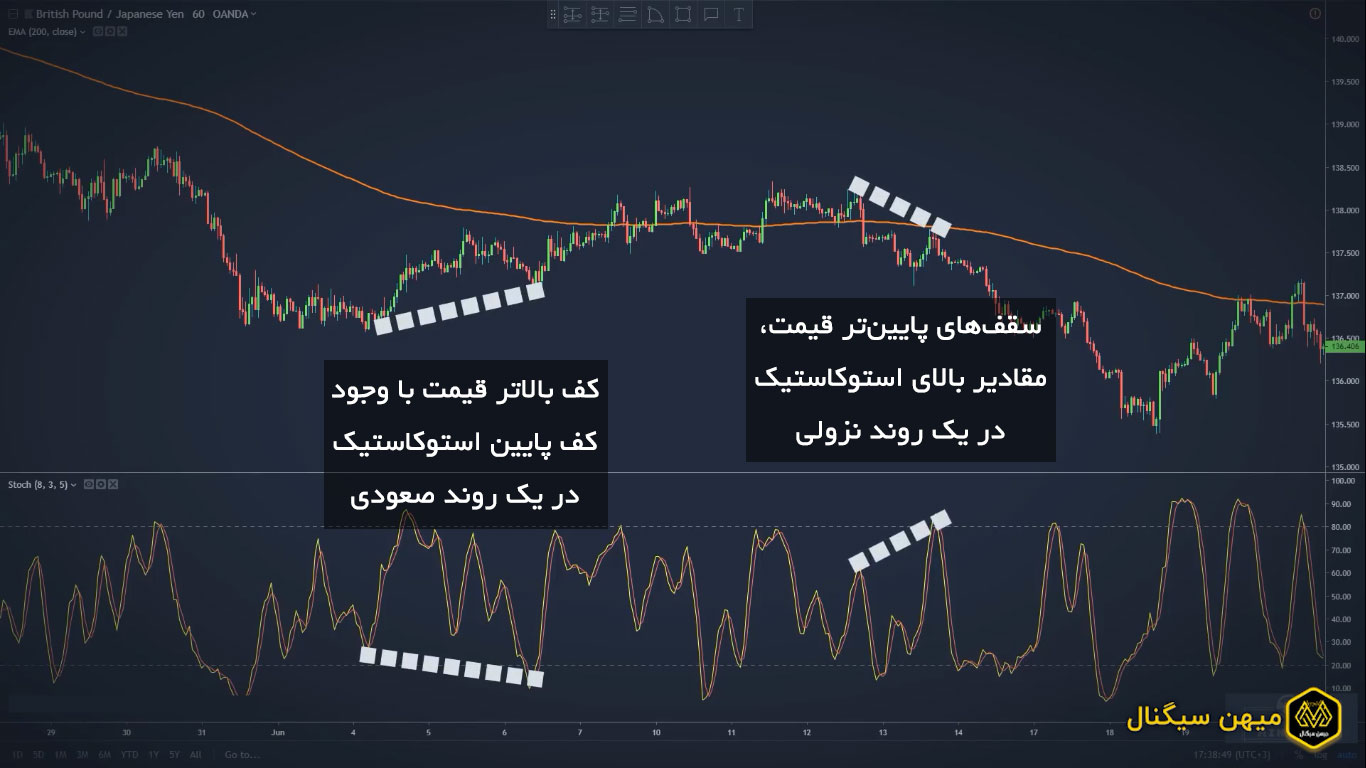

واگراییهای مخفی

اگر تریدر روندی هستید واگراییهای مخفی یکی از مهمترین ابزارهای کار شماست. واگرایی مخفی مومنتومی را نشان میدهد که وارد روند اصلی میشود و این احتمال ادامه مسیر اصلی روند را نشان میدهد. باوجود نشان دادن یک الگوی با احتمال بالا، به دلایلی تعیین واگراییهای مخفی برای بسیاری از تریدرها دشوار است. هنگام استفاده از واگراییهای مخفی اوسیلاتور استوکاستیک باید به دو چیز توجه کنید:

کفهای بالاتر قیمت باوجود مقادیر پایین استوکاستیک در یک روند صعودی و سقفهای پایینتر قیمت و مقادیر بالای استوکاستیک در یک روند نزولی.

بااینحال اوسیلاتور استوکاستیک سقفهای بالاتر و بنابراین یک واگرایی مخفی را نشان میدهد. همانطور که میبینید چندین واگرایی مخفی نزولی در این دوره اتفاق افتاده که نشان میدهد فروشندگان برای ورود به بازار موقعیتهای قوی داشتهاند. ترفند من این است که ابتدا روند اصلی تعیین شود و سپس در جهت روند از موقعیتها بهره ببریم. پس نباید به همه واگراییهایی که در نمودار رخ میدهد توجه کرد. فقط آنهایی را در نظر بگیرید که احتمال بالا دارند یعنی واگراییهایی که در جهت روند اصلی هستند.

عبور از سطح ۵۰

یک روش دیگر استفاده از اوسیلاتور استوکاستیک این است که از سیگنالهایی استفاده کنیم که اندیکاتور هنگام عبور از سطح ۵۰ تشکیل میدهد.

زمانی که اندیکاتور استوکاستیک به بالای سطح ۵۰ میرسد، سیگنال فشار خرید و زمانی که اندیکاتور استوکاستیک به زیر سطح ۵۰ میرسد سیگنال فشار فروش صادر میشود.

البته تریدرها از این روش زیاد استفاده نمیکنند. به نظر من، این روش در معاملات با اندیکاتور استوکاستیک دستکم گرفتهشده است. همانطور که قبلاً گفتم مشکل بزرگ آن است که بسیاری از تریدرها اندیکاتور استوکاستیک را بهعنوان یک اندیکاتور اشباع خرید و اشباع فروش میشناسند.

بهجای در نظر گرفتن فشار خرید و فشار فروش اولین کار آنها تعیین منطقه اشباع خرید و اشباع فروش است.

عبور اندیکاتور استوکاستیک از سطح ۵۰ تنها در صورتی میتواند یک راهحل برای این مشکل باشد که در کنار ابزارهای دیگر مورداستفاده قرار بگیرد. شما با ترکیب این اندیکاتور با ابزارهای دیگر میتوانید از شکست خوردن در بازار پیشگیری کنید زیرا استوکاستیک یک اوسیلاتور تأخیری است.

- آموزش اندیکاتور MFI

- آموزش اندیکاتور استوکاستیک (نوسانگر تصادفی)

- آموزش اندیکاتور باند بولینگر

- آموزش اندیکاتور RSI

- آموزش اندیکاتور Williams

نظرتان را دربارهی مقاله «آموزش اندیکاتور استوکاستیک (stochastic) + نحوه تشخیص سیگنال گیری درست با اندیکاتور استوکاستیک» با ما درمیان بگذارید.

سلام ممنون بابت مظالب عالیتون و خسته نباشید به تیم حرفه ای و قدرتمنئ میهن سیگنال

یه سوال داشتم در فرمول k% دوره ی ۵ روزه س و در فرمول D% دوره ۳ روزه. ایا D% سریعتر K% نیست؟